Hơn một nửa số ngân hàng đã công bố BCTC quý 1/2020 với các kết quả không mấy khả quan khi lợi nhuận sụt giảm, tín dụng tăng thấp nhưng nợ xấu lại leo thang.

Kết quả kinh doanh ngành ngân hàng bị ảnh hưởng dịch Covid-19 là điều đã được nhiều chuyên gia dự báo trước, khi mà đại dịch đã gieo rắc kinh hoàng đến mọi lĩnh vực của các nước trên thế giới và Việt Nam từ những ngày đầu năm 2020.

Theo báo cáo tại Hội nghị trực tuyến Chính phủ với các địa phương ngày 10/04/2020, Ngân hàng Nhà nước Việt Nam (NHNN) cho biết tính đến ngày 31/03/2020, dư nợ tín dụng đạt hơn 8.3 triệu tỷ đồng, tăng 1.3% so với cuối năm 2019 (cùng kỳ năm 2019 tăng 3.19%). Dư nợ dự kiến bị ảnh hưởng khoảng 2 triệu tỷ đồng, chiếm khoảng 23% dư nợ toàn hệ thống, tiềm ẩn rủi ro đối với hoạt động ngân hàng. Trong đó, dư nợ một số ngành kinh tế bị ảnh hưởng.

Dư nợ tín dụng toàn hệ thống bị ảnh hưởng bởi dịch Covid-19 cũng là một trong những nguyên nhân góp phần làm sụt giảm lợi nhuận của các ngân hàng trong quý 1. Khi các doanh nghiệp gặp khó khăn, không thể hoạt động, ảnh hưởng đến thu nhập, cũng sẽ không thể thanh toán nợ cho ngân hàng. Thêm nữa, trong bối cảnh giãn cách xã hội do dịch bệnh, doanh nghiệp không có nhu cầu vay vốn để mở rộng kinh doanh, cho nên ngân hàng không thể tăng trưởng tín dụng, trong khi phải triển khai các chương trình hỗ trợ cho khách hàng bị ảnh hưởng bởi dịch bệnh như giảm lãi suất cho vay, cơ cấu lại nợ… Do đó, nhiều nhà băng sẽ bị ảnh hưởng đến thu nhập và chất lượng nợ vay. Từ đó, dẫn đến nợ xấu tăng cao hơn mức tăng của tín dụng làm cho tỷ lệ nợ xấu trên dư nợ tăng so với đầu năm.

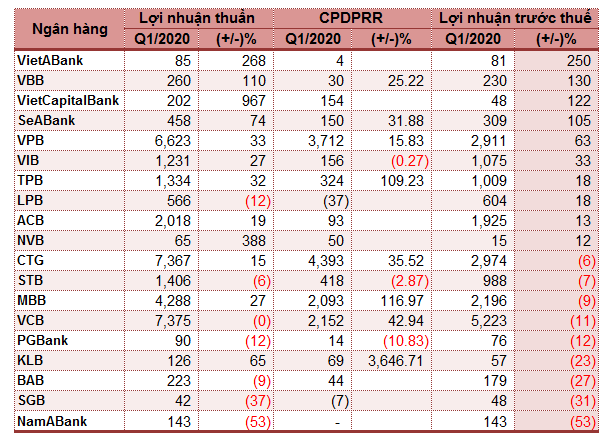

Tính đến ngày 29/04/2020, đã có 23 ngân hàng công bố thông tin lợi nhuận quý 1/2020. Không ngoài dự đoán, một nửa trong số đó báo lợi nhuận trước thuế giảm so với cùng kỳ năm trước như SGB (-31%), NamABank (-53%), BAB (-27%), KLB (-23%)…

Trong đó, đa số các nhà băng sụt giảm lợi nhuận là do tăng trích lập chi phí dự phòng rủi ro tín dụng so với cùng kỳ năm trước như MB (MBB, gấp 2 lần), Vietcombank (VCB, +43%)… Một số nhà băng vẫn không tránh khỏi tình cảnh giảm lãi mặc dù không trích lập hoặc được hoàn nhập dự phòng rủi ro như SGB và NamABank.

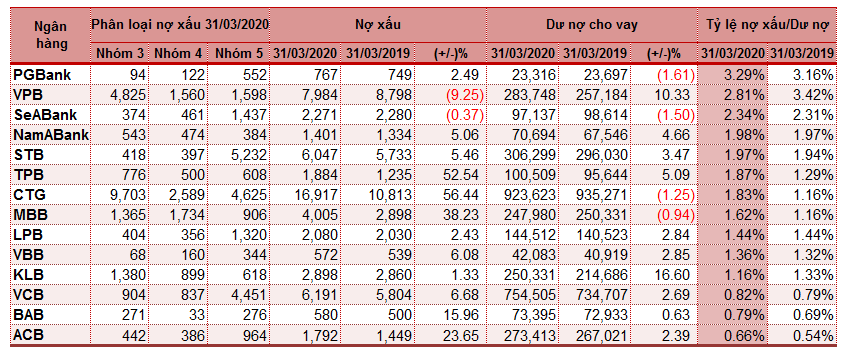

Theo số liệu thống kê từ Vietstock, ngoại trừ KLB tăng trưởng tín dụng trên 15%, có 9/14 ngân hàng tăng trưởng tín dụng dưới 10% trong số 14 ngân hàng đã công bố thông tin nợ xấu. Thậm chí có 4 nhà băng giảm cho vay so với đầu năm là PGBank, SeABank, VietinBank (CTG) và MB.

Cũng trong 14 ngân hàng này, chỉ có 2 ngân hàng báo nợ xấu giảm là VPBank (VPB) và SeABank, các nhà băng còn lại đều tăng nợ xấu so với đầu năm.

Đáng chú ý, TPBank (TPB) ghi nhận 1,884 tỷ đồng nợ xấu, tăng gần 53% so với đầu năm, chủ yếu do tăng nợ cần chú ý (+61%) và nợ nghi ngờ (+64%). VietinBank cũng gây bất ngờ khi tăng đến 56% nợ xấu so với đầu năm lên mức gần 16,917 tỷ đồng, trong đó nợ cần chú ý gấp 4.7 lần đầu năm (9,703 tỷ đồng) và nợ nghi ngờ tăng 67% (2,589 tỷ đồng).

Một trường hợp nữa là MB khi tăng 38% nợ xấu lên 4,005 tỷ đồng, nhưng lại dịch chuyển sang nợ cần chú ý (+93%) và nợ có khả năng mất vốn (+47%).

Ở chiều ngược lại, trong khi các ngân hàng có công ty tài chính tiêu dùng đều được dự đoán tiêu cực cho chất lượng nợ vay thì VPBank lại báo nợ xấu giảm 9.3% so với đầu năm, chỉ còn 7,984 tỷ đồng, kết quả này có được nhờ sự sụt giảm 11% nợ cần chú ý và giảm 22% nợ có khả năng mất vốn.

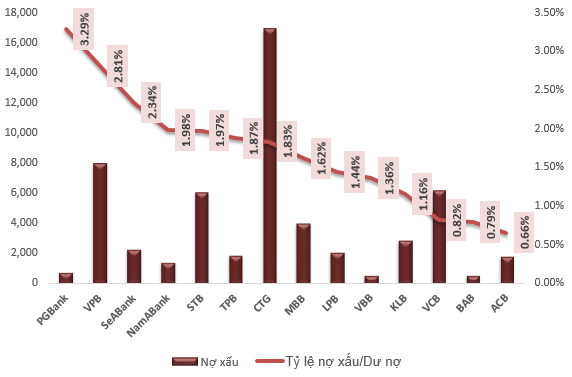

Nợ xấu tăng trong khi tín dụng tăng thấp hoặc sụt giảm dẫn đến tỷ lệ nợ xấu trên dư nợ của các ngân hàng hầu hết đều tăng so với đầu năm, ngoại trừ VPBank, LPB và KLB. PGBank đã soán ngôi đầu bảng tỷ lệ nợ xấu, đồng thời cũng là nhà băng duy nhất có tỷ lệ nợ xấu trên 3%. Dư nợ cho vay giảm và nợ xấu tăng là nguyên nhân dẫn đến tỷ lệ nợ xấu của PGBank tăng lên mức 3.29% so với mức 3.16% hồi đầu năm.

Với VPBank, tỷ lệ nợ xấu trên dư nợ về mức 2.81% từ con số 3.42% hồi cuối năm 2019.

Mặc dù vẫn kiểm soát được tỷ lệ dư nợ trên cho vay dưới 2%, nhưng một số nhà băng đã tăng tỷ lệ này lên nhiều so với đầu năm như TPBank (từ 1.29% lên 1.87%), VietinBank (từ 1.16% lên 1.83%) và MB (từ 1.16% lên 1.62%).

Hiện nay, vẫn chưa thể nói trước điều gì về tình hình dịch bệnh và nhiều chuyên gia dự báo kết quả kinh doanh quý 1 vẫn chưa phản ánh được đầy đủ hệ lụy do dịch bệnh gây ra, mà có thể phải đợi đến quý 2 hoặc thậm chí là quý 3. Do đó, NHNN cũng đã đưa ra 2 kịch bản nợ xấu tùy thuộc vào tình hình dịch bệnh. Nếu dịch bệnh được kiểm soát trong quý 1, tỷ lệ nợ xấu nội bảng toàn hệ thống sẽ ở mức 2.9 -3.2% đến cuối quý 2 và từ 2.6 – 3% đến cuối năm 2020. Nhưng nếu dịch bệnh diễn biến phức tạp hơn và được kiểm soát trong quý 2, tỷ lệ này sẽ ở mức gần 4% vào cuối quý 2 và 3.7% cuối năm 2020 và có thể còn cao hơn nữa.

Theo báo cáo cập nhật Ngành Ngân hàng của CTCP Chứng khoán VNDirect vừa công bố ngày 27/04, các ngân hàng cần theo dõi nợ xấu chặt chẽ vì khi chỉ tiêu này tăng nhanh và có thể ảnh hưởng đến nền kinh tế và lợi nhuận ngân hàng trong nhiều năm.

Sau khi dịch bệnh qua đi, tăng trưởng tín dụng sẽ dần phục hồi và tỷ lệ thu nhập lãi thuần (NIM ) có thể được cải thiện nhờ thay đổi cơ cấu cho vay và huy động, nhưng nợ xấu chỉ có thể được giải quyết nếu ngân hàng thận trọng trong cho vay, xếp hạng nợ và dự phòng.

Cát Lam