Dù mức phục hồi chưa được như kỳ vọng nhưng những diễn biến tích cực của thị trường trái phiếu doanh nghiệp cho thấy thị trường này đang dần lấy lại được niềm tin của công chúng.

Theo Bộ Tài chính, lũy kế từ đầu năm đến ngày 24/5/2024, có 33 doanh nghiệp đã phát hành trái phiếu doanh nghiệp riêng lẻ với khối lượng 57,6 nghìn tỷ đồng, gấp 2,18 so với cùng kỳ năm 2023. Trong đó, doanh nghiệp bất động sản chiếm 50,8% và tổ chức tín dụng chiếm 36%.

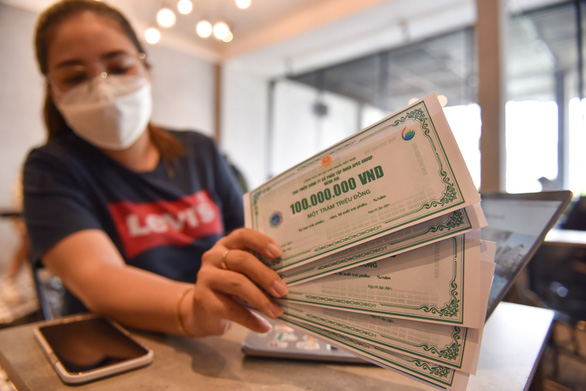

Trái phiếu doanh nghiệp phục hồi ở mức khá

Thống kê của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) cho biết, tính đến ngày 31/5, toàn thị trường có 19 đợt phát hành trái phiếu doanh nghiệp được ghi nhận trong tháng 5/2024 với tổng giá trị đạt 16.695 tỷ đồng, gấp 5 lần so với giá trị phát hành tháng 5/2023. Lũy kế từ đầu năm đến nay, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 59.909 tỷ đồng, tăng 71% so với 5 tháng đầu năm 2023. Trong đó, có 6 đợt phát hành ra công chúng trị giá 8.878 tỷ đồng, chiếm 14,8% tổng giá trị phát hành và 58 đợt phát hành riêng lẻ trị giá 51.031 tỷ đồng, chiếm 85,2% tổng số.

Liên quan đến kế hoạch phát hành thời gian tới, VBMA cho biết hiện HĐQT Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) đã thông qua phương án phát hành trái phiếu riêng lẻ giai đoạn 2 trong năm 2024 với tổng giá trị tối đa 6.000 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, mệnh giá 100 triệu đồng/trái phiếu, kỳ hạn trên 5 năm. Tương tự, HĐQT Ngân hàng TMCP Phát triển TP. HCM (HDBank) đã thông qua phương án phát hành trái phiếu riêng lẻ giai đoạn I năm 2024, được chia thành đợt 1 và đợt 2 với tổng giá trị tối đa lần lượt là 8.000 tỷ đồng và 12.000 tỷ đồng.

Những con số trên cho thấy kênh trái phiếu doanh nghiệp từ đầu năm đến nay đã phục hồi khá hơn. Chỉ trong 4 tháng đầu năm, lượng trái phiếu doanh nghiệp phát hành mới đạt gần 40 nghìn tỷ đồng, tăng khoảng 22% so với cùng kỳ năm 2023.

Có nhiều nguyên nhân dẫn đến hiện tượng này. Một là lượng phát hành trái phiếu của ngành ngân hàng tăng nhanh trở lại, bởi các ngân hàng muốn tăng vốn cấp 2 để đáp ứng chuẩn Basel II, cũng như là tiến tới Basel III. Hai là nhu cầu vốn, đặc biệt là vốn trung và dài hạn của doanh nghiệp, khi nền kinh tế phục hồi, đang ở mức rất cao. Ba là niềm tin trên thị trường đang quay lại. Tất nhiên, nếu so với kỳ vọng, sự phục hồi như trên vẫn chưa tương xứng.

Không lo đáo hạn trái phiếu

Liên quan đến việc đáo hạn trái phiếu doanh nghiệp, hiện có rất nhiều thông tin, nhưng giới chuyên môn khuyến nghị doanh nghiệp, nhà đầu tư cần phải cập nhật chính xác. Đến thời điểm hiện tại, theo số liệu chúng tôi cập nhật, lượng đáo hạn trái phiếu doanh nghiệp năm 2024 là khoảng 213 nghìn tỷ đồng, thấp hơn rất nhiều so với con số vẫn công bố trên phương tiện truyền thông là khoảng trên 300 nghìn tỷ đồng.

Chúng tôi cho rằng, con số 300 nghìn tỷ đồng không chính xác. Vì các tổ chức phát hành đã đàm phán giãn hoãn nợ, trả trước hạn một số khoản trong thời gian vừa qua, nên chỉ còn 213 nghìn tỷ đồng. Trong đó, trái phiếu doanh nghiệp bất động sản đến hạn trả nợ khoảng 80 nghìn tỷ đồng, chiếm 37% tổng giá trị đáo hạn trái phiếu doanh nghiệp năm nay. Những con số này không quá đáng lo. Chúng tôi khẳng định lại là như thế!

Thách thức đáng kể chính là vấn đề pháp lý. Cơ quan quản lý đang áp dụng trở lại Nghị định số 65/2022/NĐ-CP nhằm siết chặt hơn thị trường trái phiếu doanh nghiệp, trong đó quy định “khắt khe” hơn về nhà đầu tư chuyên nghiệp, tần suất phát hành trái phiếu doanh nghiệp, xếp hạng tín nhiệm…

Hướng tới đưa quy mô dư nợ thị trường trái phiếu tối thiểu 25% GDP

Ngày 17/5, Chính phủ đưa mục tiêu nâng dư nợ trái phiếu doanh nghiệp năm 2030 lên tối thiểu 25% GDP. Đây là mục tiêu được các chuyên gia đánh giá là rất thách thức, nhưng ở góc nhìn của mình, chúng tôi cho rằng mục tiêu này là hoàn toàn khả thi, bởi tiềm năng để phát triển thị trường trái phiếu doanh nghiệp của Việt Nam còn rất lớn.

Bên cạnh đó, nhu cầu vốn trong ngân hàng thương mại, doanh nghiệp và cả nền kinh tế cũng rất cao. Trong khi đó nguồn cung tín dụng vẫn ở mức ổn định, thậm chí là đang có xu hướng thu hẹp dần, lý do là quy mô tín dụng so với nền kinh tế hiện nay khá lớn, khoảng 126% – 127% GDP.

Về mặt giải pháp, tuy đã được nêu cụ thể trong chiến lược phát triển thị trường tài chính của Việt Nam, trong đó có trái phiếu doanh nghiệp, song, vẫn phải tiếp tục khẩn trương hoàn thiện thể chế.

Chúng tôi kiến nghị, Chính phủ nên cân nhắc rà soát lại những quy định liên quan đến Nghị định 65/2022/NĐ-CP để có lộ trình phù hợp nhằm phát triển thị trường trái phiếu; tiến tới năm sau có thể sửa Luật Chứng khoán và Luật Doanh nghiệp để phù hợp hơn trong bối cảnh mới. Thực tế thời gian qua đã cho thấy nếu chúng ta áp dụng ngay những tiêu chuẩn cao theo Nghị định số 65/2022/NĐ-CP, thị trường sẽ còn nhiều thách thức và tiếp cận vốn của doanh nghiệp qua kênh này còn khó khăn.

Bên cạnh vấn đề trên là câu chuyện trái phiếu xanh, cơ quan quản lý phải quan tâm phát triển hơn nữa thị trường này, vì trái phiếu xanh của Việt Nam hiện phát triển tương đối chậm so với yêu cầu của quốc tế. Thời gian tới, cần phải đa dạng hóa sản phẩm hơn nữa từ trái phiếu xanh để thị trường trái phiếu doanh nghiệp có thêm nhiều lựa chọn cho nhà đầu tư.

Ngoài ra, chúng ta phải nâng cao hạ tầng thông tin và dữ liệu, đa dạng hóa cơ sở nhà đầu tư, nhất là nhà đầu tư tổ chức, các quỹ đầu tư, quỹ hưu trí tự nguyện… Đây là cách để chúng ta thu hút nguồn lực vào thị trường trái phiếu doanh nghiệp.

Theo Vietnamfinance