Thị trường trái phiếu doanh nghiệp (TPDN) phát triển nhanh trong thời gian bộc lộ một số tồn tại và tiềm ẩn rủi ro có thể ảnh hưởng đến sự phát triển của thị trường trong cả trước mắt và dài hạn. 57 doanh nghiệp lỗ trước khi phát hành trái phiếu…

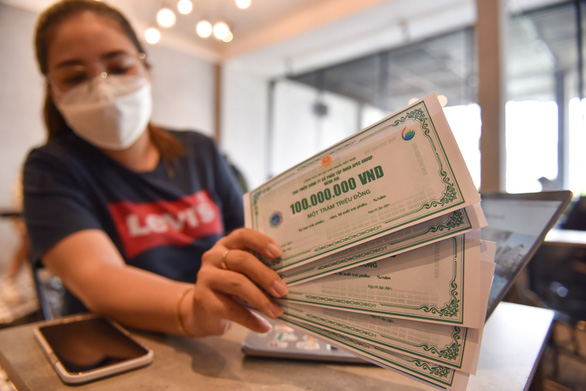

Theo số liệu của Bộ Tài chính, trong 358 doanh nghiệp phát hành năm 2021, có 57 doanh nghiệp có kết quả kinh doanh lỗ trước khi phát hành; 45 doanh nghiệp có hệ số nợ trên vốn chủ sở hữu lớn hơn 10 lần và 10 doanh nghiệp có tỷ lệ khối lượng phát hành trên 5 lần vốn chủ sở hữu. Ủy ban Kinh tế đã cảnh báo như vậy trong báo cáo về tình hình thị trường trái phiếu doanh nghiệp gửi Quốc hội mới đây.

Theo Ủy ban Kinh tế, là do tác động từ quyết định của Ủy ban Chứng khoán Nhà nước về hủy bỏ 9 đợt phát hành trái phiếu của Công ty Ngôi Sao Việt, Công ty Cung điện Mùa đông, Công ty Soleil thuộc Tập đoàn Tân Hoàng Minh vì hành vi công bố thông tin sai sự thật, che giấu thông tin trong hoạt động phát hành TPDN riêng lẻ.

Cũng theo Ủy ban Kinh tế, cơ cấu thị trường trái phiếu TPDN còn thiếu cân đối, phát hành TPDN riêng lẻ chiếm xấp xỉ 95% tổng khối lượng trái phiếu phát hành. Trong khi đó, phát hành TPDN ra công chúng chỉ chiếm khoảng 5% tổng khối lượng phát hành.

Về cơ cấu chủ thể phát hành, có khoảng 70% tổng khối lượng TPDN phát hành thuộc các tổ chức tín dụng, doanh nghiệp bất động sản và các công ty chứng khoán.

Việc các công ty bất động sản luôn chiếm tỷ trọng cao trong phát hành TPDN (từ khoảng 30-50% tổng khối lượng phát hành), theo Ủy ban Kinh tế, tiềm ẩn những rủi ro cho thị trường TPDN sẽ gắn với rủi ro của thị trường bất động sản.

Ngoài ra, việc phát hành TPDN của các doanh nghiệp sản xuất còn hạn chế (khối lượng phát hành của doanh nghiệp sản xuất và doanh nghiệp sản xuất, thương mại chỉ chiếm từ 11-15% tổng khối lượng phát hành). Do đó, thị trường TPDN chưa phát huy tối ưu chức năng cung ứng vốn cho nền kinh tế, nhất là phục vụ hoạt động sản xuất, kinh doanh.

So với TPDN phát hành ra công chúng, chất lượng TPDN phát hành riêng lẻ cũng được chỉ ra là còn chưa cao. Cụ thể theo Ủy ban Kinh tế, tình hình tài chính của một số doanh nghiệp phát hành còn hạn chế.

Theo báo cáo, quy mô thị trường TPDN Việt Nam so với GDP còn nhỏ (chiếm 15%), thấp hơn một số nước trong khu vực như Thái Lan (24,8%), Singapore (36,5%), Malaysia (56,8%)… Tuy nhiên, thị trường có thời điểm tăng trưởng “nóng”, thiếu tính ổn định; khối lượng phát hành TPDN riêng lẻ của quý I năm nay tăng cao so với năm 2020 nhưng lại sụt giảm và thay đổi đáng kể về cơ cấu chủ thể phát hành ngay trong tháng 4.

Trong đó, TPDN riêng lẻ của các doanh nghiệp bất động sản chiếm tới 50,9% khối lượng phát hành trong quý I năm nay nhưng giảm xuống chỉ còn 11,6% trong tháng 4.

Ủy ban Kinh tế cũng lo ngại trước một số doanh nghiệp phát hành trái phiếu với khối lượng lớn gấp từ 5 lần trở lên so với vốn chủ sở hữu – mức cao so với phần lớn các doanh nghiệp niêm yết.

Trong đó có doanh nghiệp quy mô vốn chủ sở hữu nhỏ, dưới 100 tỷ đồng. Một số tổ chức phát hành là công ty chưa niêm yết, không phải công ty đại chúng, có thời gian hoạt động ngắn, khó tìm kiếm thông tin về hoạt động kinh doanh và tình hình tài chính, không có trang web. Một số doanh nghiệp phát hành có kết quả kinh doanh lỗ hoặc tỷ suất lợi nhuận/vốn chủ sở hữu (ROE) thấp dưới 1%.

Theo công bố thông tin định kỳ tại chuyên trang TPDN, Công ty TNHH Hưng Thắng lợi Gia Lai lỗ 188,7 tỷ đồng năm 2020. Công ty cổ phần Outstanding Investment lãi 107 triệu đồng, ROE 0,21% năm 2020. Công ty cổ phần Tư vấn quản lý và đầu tư Đỏ lỗ 13,5 tỷ đồng; ROE -16,95% năm 2020. Công ty cổ phần Đầu tư và phát triển du lịch Phú Quốc lỗ 964 tỷ đồng; ROE -40% năm 2020…

Một số doanh nghiệp bất động sản huy động khối lượng lớn TPDN riêng lẻ với lãi suất cao tới 12-13%/năm, gấp đôi so với lãi suất tiền gửi ngân hàng.

Cụ thể, Công ty cổ phần Hoàng Phú Vương phát hành 4.670 tỷ đồng lãi suất 12,9%/năm; Công ty cổ phần Osaka Garden phát hành 3.400 tỷ đồng lãi suất 13,65%/năm; Công ty cổ phần Hoa Phú Thịnh phát hành 3.130 tỷ đồng lãi suất 13,65%/năm; Công ty cổ phần Phát triển Bất động sản Phát Đạt phát hành hơn 2.300 tỷ đồng với lãi suất 12-13%.

Đáng chú ý, Ủy ban Kinh tế cảnh báo việc một bộ phận TPDN phát hành riêng lẻ của tổ chức phát hành là trái phiếu không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu chưa niêm yết, các dự án, tài sản hình thành trong tương lai, khó xác định giá trị hợp lý hoặc giá trị tài sản bảo đảm bằng cổ phiếu, dự án bất động sản có thể được nâng giá bất thường thông qua giao dịch cổ phiếu, đấu giá đất.

Trong năm 2021, TPDN phát hành riêng lẻ có tài sản đảm bảo chiếm 49,8%; không có tài sản đảm bảo chiếm 50,2%. Trong đó trái phiếu không có tài sản đảm bảo chủ yếu là trái phiếu do các ngân hàng thương mại (NHTM), công ty chứng khoán phát hành.

Đối với trái phiếu của các doanh nghiệp bất động sản và xây dựng, 88% khối lượng phát hành là trái phiếu có tài sản đảm bảo hoặc bảo lãnh thanh toán. Trong quý I/2022, trái phiếu có tài sản đảm bảo chiếm 76,6% tổng khối lượng trái phiếu phát hành riêng lẻ.

Việc chuyển vốn huy động từ phát hành TPDN “lòng vòng” qua các doanh nghiệp khác tiềm ẩn rủi ro sử dụng vốn sai mục đích, có thể dẫn đến mất vốn gốc, lãi trái phiếu của nhà đầu tư, Ủy ban Kinh tế lo ngại.

Tổng Hợp