Trái ngược với những năm trước, dịch Covid-19 không chỉ phá bỏ dự đoán tăng trưởng mà còn đảo lộn mọi hoạt động kinh tế, kể cả hoạt động kinh doanh của các ngân hàng.

Báo cáo quý 1/2020 từ Ngân hàng Nhà nước (NHNN) cho thấy, tổng huy động vốn và cho vay toàn ngành vẫn không giảm, thậm chí còn tăng nhẹ so với cùng kỳ năm 2019. Về điều này, PGS.TS Trương Quang Thông – Trưởng Bộ môn Ngân hàng Quốc tế, Khoa Ngân hàng, Trường Đại học Kinh tế TP.HCM cho rằng, đó là nhờ sức chống đỡ của một số ngân hàng lớn trụ cột như Vietcombank (VCB), VietinBank (CTG), ACB…

Trong khi đó, báo cáo về huy động và cho vay tại các ngân hàng nhỏ đã cho thấy những dấu hiệu đáng lo ngại. Vietcombank và VietinBank tuy phải rút tiền khá nhiều tiền từ NHNN nhưng chủ yếu là để thanh toán những khoản tiền gửi từ Kho bạc, trong khi khoản tiền gửi không kỳ hạn của khách hàng, đặc biệt là khách hàng doanh nghiệp – nguồn lực mang tính lợi thế cạnh tranh của các ngân hàng thương mại Nhà nước, vẫn không thấy sụt giảm, PGS.TS Trương Quang Thông chia sẻ thêm.

Theo NHNN, vào thời điểm cuối tháng 02/2020 cho thấy, tiền gửi của các tổ chức kinh tế tại các TCTD sụt giảm mạnh tới 4.84%, xuống còn 3.77 triệu tỷ đồng. Đây chính là trường hợp của đa số các ngân hàng thương mại cổ phần nhỏ và vừa.

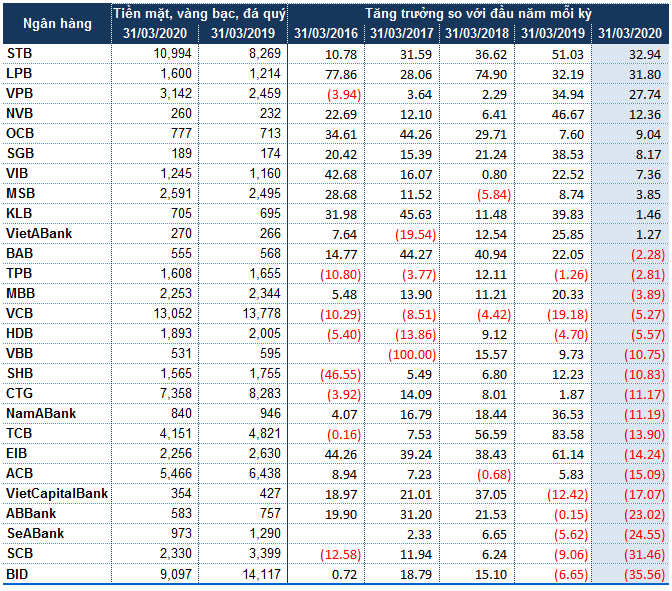

Dữ liệu thống kê VietstockFinance cho thấy, đến cuối tháng 3/2020, có 17/27 ngân hàng giảm lượng tiền mặt, vàng bạc, đá quý, nhiều nhà băng giảm mạnh so với đầu năm như BIDV (BID, -36%), SCB (-31%), SeABank (-25%)… Trong khi đó, các ngân hàng còn lại tăng trưởng tiền mặt nhưng hầu hết đều dưới 10%, ngoại trừ Sacombank (STB, +33%), LPB (+32%) và VPBank (VPB, +28%).

Tình hình dịch bệnh ảnh hưởng đến hoạt động kinh doanh của hầu hết các doanh nghiệp, cho nên các ngân hàng khó có thể tăng trưởng tín dụng vì nhu cầu vay vốn để mở rộng kinh doanh của doanh nghiệp giảm. Do đó, ngân hàng cần phải tăng nguồn tiền mặt tại quỹ để thanh toán cho các chi phí và nguồn tiền được gửi tại NHNN và các TCTD khác là một trong những lựa chọn được hầu hết các nhà băng rút về để giải quyết vấn đề thanh khoản trước mắt.

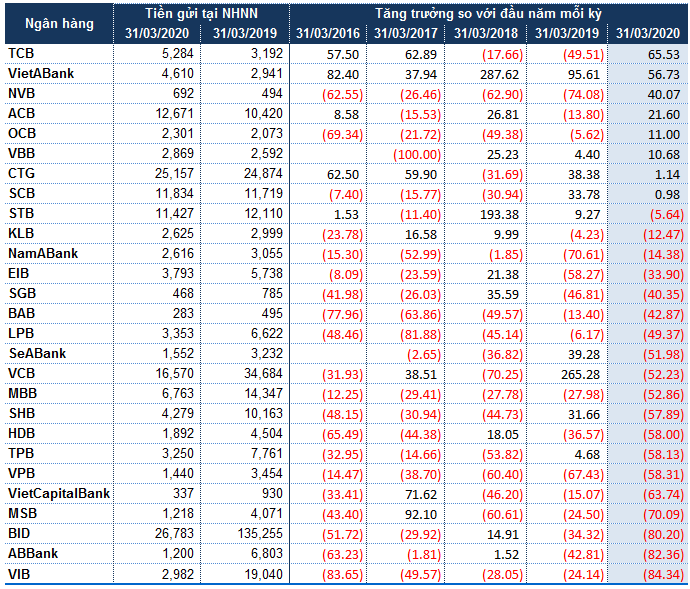

Tổng lượng tiền gửi của 27 ngân hàng tại NHNN vào cuối quý 1 đạt 158,248 tỷ đồng, giảm gần 53% so với đầu năm. Trong đó, có đến 19/27 ngân hàng giảm lượng tiền gửi tại NHNN, đa số đều giảm trên 30%, thậm chí có ngân hàng còn giảm trên 80% như BID (-80%), ABBank (-82%). Nhìn lại tăng trưởng của khoản mục này trong quý đầu năm suốt 5 năm trở lại đây, mặc dù một nửa số nhà băng vẫn giảm lượng tiền gửi tại NHNN nhưng đều ở tỷ lệ thấp, giảm từ 10-50%.

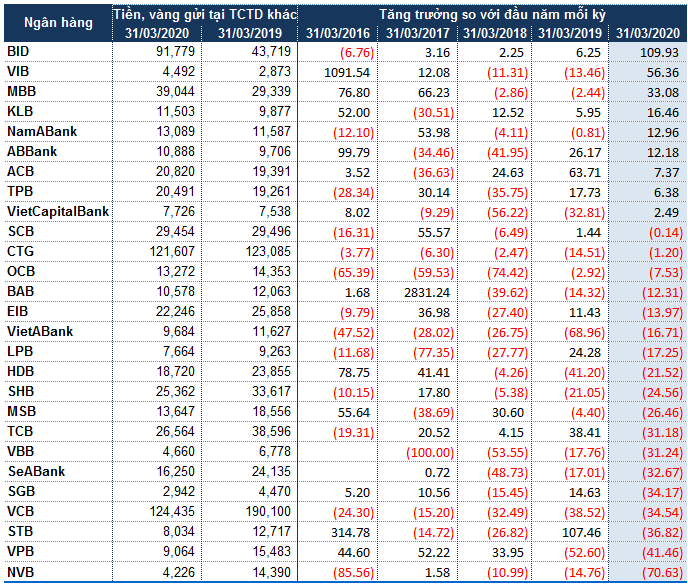

Tương tự, khoản tiền, vàng gửi tại các TCTD khác cũng được các ngân hàng rút về khoảng 73,491 tỷ đồng, tương đương giảm 10% khoản tiền gửi tại các TCTD khác so với đầu năm. Có 18/27 ngân hàng ghi nhận giảm khoản mục này với tỷ lệ giảm từ 10-40%, ngoại trừ NCB (NVB, -71%). Ở chiều ngược lại, BIDV (+110%) là nhà băng tăng tiền gửi tại TCTD khác mạnh nhất tính đến cuối quý 1, kế đến là VIB (+56%) và số ít ngân hàng cũng tăng trên 10% như KLB (+16%), NamABank (+13%), ABBank (+12%)…

Những con số trong 3 tháng đầu năm cho thấy, các nhà băng càng giảm mạnh lượng tiền gửi khách hàng thì càng rút mạnh lượng tiền gửi tại các TCTD khác và tiền gửi từ NHNN về, nhằm bổ sung thanh khoản tại ngân hàng. Trong khi quý 1 những năm trước, phần lớn các ngân hàng đều ghi nhận tăng trưởng, dù với tỷ lệ không cao, nguyên nhân là tháng Tết Nguyên đán người dân tăng rút tiền để chi tiêu mua sắm Tết.

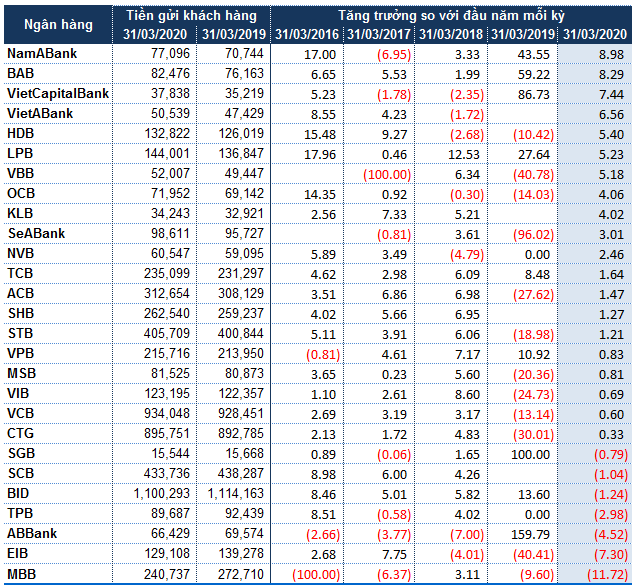

So với đầu năm, ngân hàng có lượng tiền gửi khách hàng sụt giảm mạnh nhất tính đến cuối quý 1 là MB (MBB, -12%), Eximbank (EIB, -7%)… Trong khi đó, đa số ngân hàng tăng trưởng lượng tiền gửi khách hàng lại nằm ở nhóm thương mại cổ phần tư nhân như NamABank (+9%), BAB (+8%), VietCapitalBank (+7%)…

Theo số liệu từ Tổng Cục Thống kê, tính đến 20/03/2020, tăng trưởng tín dụng toàn hệ thống ngân hàng chỉ đạt 0.68% so với đầu năm, tương đương tăng thêm gần 55,700 tỷ đồng và đây cũng là mức tăng trưởng tín dụng quý 1 thấp nhất trong vòng 6 năm trở lại đây. Tổng phương tiện thanh toán (M2) tăng 1.55%, tương đượng tăng 163,900 tỷ đồng. Như vậy, trong quý đầu năm, hệ thống ngân hàng đang dư thừa thanh khoản khoảng 108,000 tỷ đồng.

Theo Chứng khoán Bảo Việt (BVSC), sự dư thừa thanh khoản chủ yếu đến từ việc các ngân hàng không thể đẩy mạnh hoạt động cho vay trong những tháng đầu năm. Do đó, trong quý 1, NHNN liên tục bơm/hút ròng qua kênh ngoại tệ và tín phiếu, với việc bơm khoảng 104,000 tỷ đồng qua kênh mua bán ngoại tệ với các NHTM và duy trì hút tín phiếu kỳ hạn 3 tháng để hạn chế tình trạng dư thừa, với tổng số dư tín phiếu vào cuối quý 1 lên đến 147,000 tỷ đồng.

Bên cạnh đó, việc các ngân hàng rút tiền từ các TCTD khác về ngoài việc bảo đảm an toàn thanh khoản trong ngắn hạn, còn có thể đến từ nguyên nhân là một số nhà băng đã tăng cường đầu tư vào các chứng khoán đầu tư, PGS.TS Trương Quang Thông chia sẻ.

Khi không thể cho vay trong khi thanh khoản dư thừa, sẽ khiến cho lãi suất huy động vốn tại ngân hàng đi xuống ở tất cả các kỳ hạn, nhất là sau khi NHNN thông báo hạ lãi suất điều hành và trần lãi suất tiền gửi ngắn hạn vào ngày 17/03/2020.

Dư thừa thanh khoản cũng đẩy lãi suất liên ngân hàng về mức thấp, đẩy tỷ giá leo thang. Và tỷ giá leo thang trong khủng hoảng sẽ kéo theo hàng loạt hệ lụy kinh tế dây chuyền mà các nhà điều hành của NHTW các nước đều không mong muốn.

Thêm vào đó, thời gian qua các ngân hàng tăng cường giảm lãi suất cho vay để hỗ trợ các doanh nghiệp bị ảnh hưởng từ dịch bệnh, do đó, tín dụng trong 3 tháng đầu năm hầu hết nhằm hỗ trợ dịch bệnh. Như vậy, nếu trường hợp dịch bệnh kéo dài đến cuối quý 2, hoạt động kinh tế vẫn chưa bắt đầu hồi phục thì khả năng thanh khoản đảo chiều là rất lớn.

Dự đoán về tình hình kinh doanh cũng như thanh khoản ngân hàng trong quý 2, PGS. TS Trương Quang Thông nhận định: “Hy vọng về cải thiện khó xảy ra trong quý 2/2020. Ngành ngân hàng có thể nói là chịu tác động đa chiều từ cuộc đại dịch Covid-19, như đình trệ kinh tế, sức cầu sụt giảm nghiêm trọng, sức ép về thanh khoản và nhất là nguy cơ vỡ nợ của khách hàng. Hiện chúng ta đã ở giữa tháng 05/2020, thời điểm này vừa cơ bản chấm dứt giãn cách xã hội. Nếu như chúng ta kiểm soát Covid-19 trong quý 2, với những hỗ trợ từ chính sách tài khóa và tiền tệ của Chính phủ, nợ xấu kỳ vọng được kiểm soát trong khoảng 3%. Nhưng kỳ vọng này vẫn còn khá mong manh, vì với một nền kinh tế có độ mở khá lớn như hiện nay, thì khó mà biết thế giới sẽ ra sao từ nay đến hết năm 2020”.

Cát Lam