Tại nhiều ngân hàng, tổng giá trị bất động sản thế chấp chiếm khoảng 70% tổng tài sản đảm bảo cho các khoản vay. Thậm chí, có những ngân hàng tỷ lệ này cao tới 80-90% và lớn hơn nhiều lần tổng dư nợ cho vay.

Về nguyên nhân phát mại bất động sản đang là tài sản thế chấp tại các ngân hàng, Tiến sỹ Nguyễn Trí Hiếu – chuyên gia tài chính cho rằng, hiện nay trong bối cảnh kinh tế khó khăn do bị ảnh hưởng từ dịch COVID-19 và yếu tố khách quan, sẽ có nhiều ngân hàng thanh lý tài sản đảm bảo là các bất động sản hay tích sản. Dù giá trị của chúng trên thị trường không rớt xuống thấp nhưng một số ngân hàng vẫn muốn thanh lý, thu hồi vốn để đảm bảo an toàn.

Mặc dù các ngân hàng chưa công bố đầy đủ báo cáo tài chính quý III nhưng các chuyên gia của Hội Môi giới Bất động sản Việt Nam nhận định, nợ xấu bất động sản vẫn gia tăng dù thị trường bất động sản đã có dấu hiệu phục hồi. Thống kê của Ngân hàng Nhà nước Việt Nam cho thấy, tỷ lệ nợ xấu của lĩnh vực bất động sản tại thời điểm tháng 6/2023 là 2,47%, tiếp có chiều hướng gia tăng (tháng 6/2022 là 1,53%).

Báo cáo tài chính quý III của Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank) cho thấy, cho vay hoạt động kinh doanh bất động sản đang chiếm 34,63% tổng dư nợ tín dụng của ngân hàng này với 160.000 tỷ đồng, tăng hơn 51.453 tỷ đồng so với hồi cuối năm 2022. Bất động sản cũng đang chiếm gần 50% tổng tài sản đảm bảo trị giá hơn 1,033 triệu tỷ đồng của ngân hàng này…

Tại nhiều ngân hàng, tổng giá trị bất động sản thế chấp chiếm khoảng 70% tổng tài sản đảm bảo cho các khoản vay. Thậm chí, có những ngân hàng tỷ lệ này cao tới 80-90% và lớn hơn nhiều lần tổng dư nợ cho vay. Do đó, tài sản là bất động sản được các tổ chức tài chính đem ra phát mãi nhiều nhất khi khách hàng vay vốn vì nhiều lý do mà không trả được nợ.

Thời gian gần đây, tình hình kinh tế không mấy khả quan khiến hoạt động sản xuất kinh doanh, thương mại dịch vụ gặp khó, tác động tiêu cực đến khả năng trả nợ của khách hàng khiến rủi ro nợ xấu gia tăng. Để “cứu vớt” các khoản nợ xấu, nhiều ngân hàng công bố rộng rãi danh sách bất động sản là tài sản thế chấp cho những khoản vay của khách hàng cần xử lý để thu hồi nợ với giá trị hàng chục nghìn tỷ đồng.

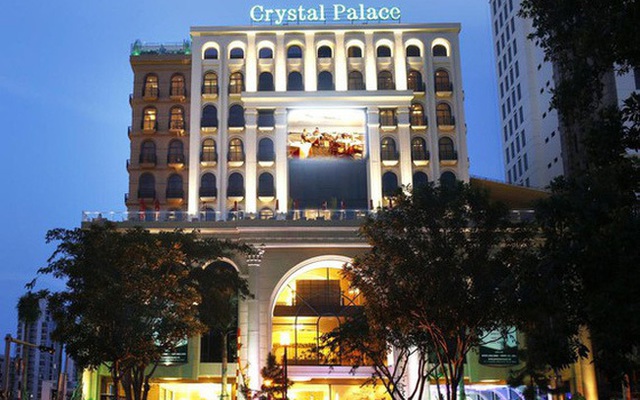

Đáng chú ý, phần lớn bất động sản phát mại là sản phẩm nghỉ dưỡng, khách sạn 4-5 sao ở nhiều tỉnh, thành như Hà Nội, Đà Nẵng, Hải Dương, Quảng Nam, Khánh Hòa, Kiên Giang… Bên cạnh đó, cũng có nhà đầu tư “vỡ nợ”, bị ngân hàng phát mãi do không tính toán phương án tài chính hợp lý, lạm dụng đòn bẩy tài chính để đầu cơ nhà đất…

Tuy nhiên, việc xử lý nợ xấu tại các ngân hàng phần nhiều phụ thuộc vào bất động sản. Rủi ro nợ xấu ngày càng gia tăng buộc ngân hàng phải liên tục rao bán hàng nghìn tài sản bảo đảm với mức chiết khấu hấp dẫn nhưng thanh khoản cũng không hề dễ dàng.

Tiến sỹ Đinh Trọng Thịnh – giảng viên cao cấp Học viện Tài chính nhận xét, có nhiều lý do khiến tài sản bất động sản được rao bán nhiều lần nhưng vẫn không thu hút người mua. Phần lớn bất động sản phát mại đều là cao ốc văn phòng, đất nông nghiệp, nhà xưởng, kho bãi… của doanh nghiệp.

Những bất động sản này có giá trị lớn nhưng tính thanh khoản sẽ không cao bằng căn hộ, nhà phố. Nếu tài sản là nhà xưởng, máy móc gắn liền với bất động sản thì theo thời gian các tài sản này sẽ xuống cấp, không còn hấp dẫn người mua. Dù tài sản đã được ngân hàng thẩm định kỹ trước khi cho vay nhưng vẫn có nguy cơ rủi ro pháp lý, các thủ tục xử lý tài sản này vẫn còn chậm so với mua trực tiếp từ chủ đầu tư…

Mặt khác, theo ông Thịnh, thị trường bất động sản đang gặp khó về thanh khoản, lãi suất cao, khó vay ngân hàng… cũng là những yếu tố khiến việc phát mại tài sản của ngân hàng bị chậm, không còn hấp dẫn như trước. Nếu các ngân hàng vẫn không bán được tài sản này thì sẽ gia tăng nguy cơ nợ xấu.

Các chuyên gia cùng chung nhận định, dù được bán vơi mức giá rẻ hơn so với giá giao dịch trên thị trường nhưng việc mua bất động sản do ngân hàng phát mại thường phức tạp do vướng mắc pháp lý và ngày càng khó khăn.

Những năm gần đây, thị trường bất động sản phát triển nóng, khó lường. Giá bất động sản tại một số khu vực tăng gấp nhiều lần trong giai đoạn 2018-2022. Đến giữa năm 2022, chính sách tín dụng cùng những quyết định của các cơ quan, ban ngành trong việc kiểm soát thị trường đã đưa giá bất động sản giảm xuống mức phù hợp và tương xứng hơn so với giá trị.

Mặt bằng giá bất động sản giảm khiến tài sản thế chấp là bất động sản tại các ngân hàng cũng bị hạ giá sau những lần định giá lại tài sản định kỳ, buộc khách hàng vay phải nộp tài sản bổ sung để đảm bảo khoản nợ.

Nhất là doanh nghiệp hoạt động trong lĩnh vực bất động sản phụ thuộc phần lớn vào vốn vay ngân hàng càng không có khả năng tài chính để bổ sung phần nợ thiếu hụt. Tương tự, khách hàng cá nhân trước sức ép tài chính do bị “đọng vốn” ở các tài sản đầu tư cũng không thể tiếp tục bổ sung tài sản hay thanh toán lãi phát sinh.

Tổng Hợp

(Báo Tin Tức)