Để xoay xở vốn, doanh nghiệp địa ốc sẵn sàng chấp nhận phát hành trái phiếu lãi suất cao. Nếu thị trường không sớm phục hồi, nguy cơ vỡ trận trên thị trường trái phiếu có thể sẽ xảy ra.

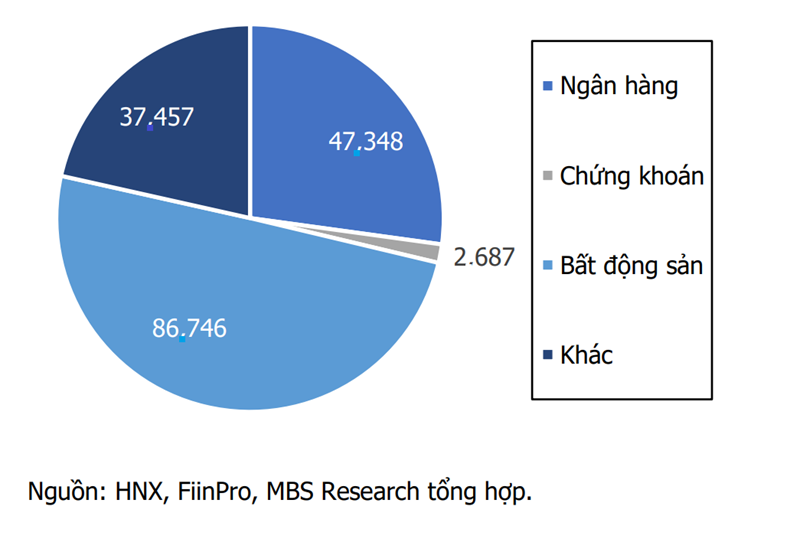

Theo công bố của Sở Giao dịch Chứng khoán Hà Nội, chỉ trong nửa đầu năm 2020 đã có 130 doanh nghiệp phát hành trái phiếu, tổng cộng là 818 đợt với giá trị đạt 156,32 nghìn tỷ đồng, tương đương với khoảng 6,7 tỷ USD. Trong đó, doanh nghiệp bất động sản đã phát hành gần 2 tỷ USD trái phiếu doanh nghiệp. Khoảng một nửa giá trị phát hành thuộc về các nhà đầu tư các nhân. Như vậy, con số mà các nhà đầu tư cá nhân rót vào cho doanh nghiệp địa ốc đã lên tới gần 1 tỷ USD thông qua hình thức trái phiếu doanh nghiệp.

Lãi suất của trái phiếu bất động sản được đánh giá là đầy hấp dẫn khi cao hơn 2 lần so với lãi suất tiền gửi tiết kiệm. Rất nhiều doanh nghiệp đã chia nhỏ các đợt phát hành, kéo dài thời gian phát hành mỗi đợt để thu hút nhà đầu tư nhỏ lẻ.

Tốc độ tăng trưởng quá nhanh của thị trường trái phiếu đã đặt ra nhiều tranh luận về rủi ro, định hướng cho thị trường vốn thứ cấp này.

Reatimes đã có cuộc trò chuyện với TS. Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng về vấn đề này.

PV: Nhiều báo cáo mới đây cho thấy, chỉ số về số lượng doanh nghiệp địa ốc, các đợt phát hành và tổng giá trị trái phiếu bất động sản đưa ra thị trường đang tăng trưởng mạnh mẽ. Tiến sĩ nhận định như thế nào về vấn đề này?

TS. Nguyễn Trí Hiếu: Khi Ngân hàng Nhà nước thực hiện chính sách siết tín dụng, khả năng tiếp cận vốn của các doanh nghiệp bất động sản trở nên khó khăn. Nhất là ở thời điểm, kinh doanh chật vật, dòng tiền lưu thông chậm dịch chuyển, nhiều doanh nghiệp không có vốn để triển khai dự án hoặc chi trả các chi phí khác. Tình trạng này đã thúc đẩy doanh nghiệp bất động sản phát hành trái phiếu ồ ạt.

Ngoài ra, một lý do khác khiến trái phiếu bất động sản tăng nhanh và mạnh trong giai đoạn này, chính là quy định về phát hành loại hình đầu tư này còn dễ dàng. Thế nên mới dẫn tới câu chuyện, rất nhiều doanh nghiệp địa ốc phát hành trái phiếu.

TS. Nguyễn Trí Hiếu

PV: Ông đánh giá như thế nào về những nguy cơ rủi ro nảy sinh từ tăng trưởng nóng của thị trường trái phiếu bất động sản có thể xảy ra?

TS. Nguyễn Trí Hiếu: Thị trường trái phiếu bất động sản đang tiềm ẩn rất nhiều nguy cơ rủi ro.

Thứ nhất, lãi suất của trái phiếu bất động sản đưa ra thị trường rất lớn. Mức lãi suất này cao hơn gần gấp đôi so với lãi suất tiền gửi ngân hàng và lãi suất tiền cho vay. Dấu hiệu này đang đặt ra lo ngại rằng liệu ngân hàng có đang gặp khó trong hoạt động cho vay tiền hay không vì dòng tiền khó tìm được thanh khoản. Trong khi đó, lãi suất của loại hình trái phiếu này lại rất lớn.

Thứ hai, xuất hiện trường hợp nhiều ngân hàng đứng ra bảo lãnh cho trái phiếu bất động sản hoặc mua lại trọn nguồn trái phiếu phát hành. Điều này có khác gì doanh nghiệp đã vay được tiền từ ngân hàng thông qua kênh trái phiếu mà không cần đi bằng con đường chính thống như mọi lần. Cơ bản là vì con đường vay truyền thống đã bị các quy định siết chặt.

Bất thường từ chính trên thị trường trái phiếu lại nảy sinh nhiều lo ngại khác. Thị trường tài chính đang bị tác động mạnh mẽ bởi đại dịch Covid-19. Thị trường cho vay của ngân hàng cũng không nằm ngoài xu hướng đó. Trong khi, làn sóng Covid-19 đang quay trở lại và được đánh giá sẽ còn căng thẳng và nghiêm trọng hơn trước. Nguy cơ tác động đến nền kinh tế là không tránh khỏi.

Doanh nghiệp địa ốc cũng không thể nằm ngoài bức tranh chung đó. Nếu doanh nghiệp không ăn nên làm ra, không thể thanh toán được khoản tiền cho trái chủ, nguy cơ đổ vỡ domino rất dễ xảy ra.

Trong khi đó, ngân hàng với doanh nghiệp địa ốc lại có mối quan hệ ràng buộc bởi trái phiếu. Nguy cơ này càng đặt ở mức độ cảnh bảo bởi chỉ cần tín hiệu vỡ nhỏ đã dẫn tới sụt đổ của hệ thống nhà băng đến từ khó khăn của doanh nghiệp. Một nền kinh tế sẽ rơi vào tụt dốc nếu hệ thống nhà băng khủng hoảng.

Do vậy, thị trường trái phiếu bất động sản cần có sự kiểm soát và quy định chặt chẽ.

PV: Có ý kiến lại cho rằng, trái phiếu là thị trường thứ cấp tạo ra dòng vốn linh hoạt trong bối cảnh hệ thống ngân hàng gặp khó. Sự phát triển của thị trường trái phiếu chỉ cần nắn chỉnh bởi các nhà đầu tư đủ khôn ngoan để nhận biết đâu là rủi ro, đâu là cơ hội sinh lời. Ông nghĩ sao về điều này?

TS. Nguyễn Trí Hiếu: Những năm công tác trong lĩnh vực ngân hàng đã giúp tôi quan sát và cho rằng, rất nhiều nhà đầu tư cá nhân chỉ nhìn vào lãi suất để mua trái phiếu mà không hề biết đến sức khỏe của các doanh nghiệp phát hành.

Thực tế, những nhà đầu tư cá nhân ở Việt Nam phần lớn không có khả năng phân tích báo cáo tài chính. Chưa kể, báo cáo tài chính đó lại chưa trung thực, không có kiểm toán độc lập nên khó đánh giá chính xác rủi ro, tương lai của doanh nghiệp địa ốc.

Nhiều người còn lầm tưởng một trái phiếu được ngân hàng hỗ trợ phát hành là được ngân hàng bảo lãnh. Thực tế, chỉ một số ít trái phiếu doanh nghiệp được ngân hàng bảo lãnh thôi. Nhưng điều đó không có nghĩa rằng, chắc chắn nếu doanh nghiệp không thể trả tiền cho bạn thì ngân sàng sẽ đứng ra lo. Điều này rất ngây thơ, bởi ngân hàng chỉ là đơn vị phân phối, không hề chịu ràng buộc trách nhiệm nào nếu rủi ro xảy ra.

Như tôi phân tích ở trên, thị trường trái phiếu ở Việt Nam đang phát triển tự phát, ồ ạt ở giai đoạn được đánh giá là khó khăn và nhạy cảm. Sự khó khăn của nền kinh tế có thể tiếp tục kéo dài khi tác động Covid-19 đang có chiều hướng cảnh báo nghiêm trọng. Những nhà đầu tư phải tỉnh táo, thận trọng. Trong khi đó, động thái từ cơ quan quản lý cần phải được đặt ra.

PV: Vậy thị trường trái phiếu cần kiểm soát và định hướng ra sao để đảm bảo giảm thiểu rủi ro nguy cơ đổ vỡ xảy ra, thưa ông?

TS. Nguyễn Trí Hiếu: Trái phiếu là thị trường tạo vốn rất tốt nhưng vấn đề quan trọng nhất là cần đảm bảo điều kiện trả nợ của các doanh nghiệp phát hành. Một mặt Việt Nam cần khuyến khích doanh nghiệp phát hành trái phiếu để giảm gánh nặng cho ngành ngân hàng, nhưng mặt khác cũng cần có quy định chặt chẽ hơn để đảm bảo phát triển bền vững của thị trường trái phiếu.

Một số quy định cần đem vào thực tế để sàng lọc các doanh nghiệp và chỉ nên cho các doanh nghiệp đủ điều kiện mới được phát hành trái phiếu, không thể để phát hành đại trà, tạo ra rủi ro cho thị trường.

Những quy định về nhà phát hành bao gồm các tiêu chí, sức khỏe tài chính như: thời gian có mặt trên thị trường bao lâu, những chỉ số về tài chính, chỉ số về đòn bẩy tài chính , tỷ lệ thanh khoản, tỷ lệ ROA, ROE… phải được đưa ra. Các báo cáo tài chính của họ phải được kiểm toán độc lập, đảm bảo tính trung thực, chính xác.

Mỹ có 3 đơn vị là Standard and Poor’s, Moody’s và Fitch Group để xếp hạng tín nhiệm tín dụng trên cơ sở đó đánh giá uy tín của doanh nghiệp. Việt Nam cần có những công ty chấm điểm tín dụng để góp phần đảm bảo phát triển lành mạnh thị trường trái phiếu. Khi Việt Nam thiếu các đơn vị này thì nhà đầu tư phải dựa vào sự phán đoán của mình, trong khi không phải nhà đầu tư nào cũng có óc phán đoán chính xác vì thiếu kiến thức về tài chính. Thị trường không có chuẩn mực phát triển, nguy cơ vỡ trận là điều hoàn toàn xảy ra.

Cảm ơn chia sẻ của ông!

“Ở các nước trên thế giới, xếp hạng tín nhiệm là một trong những điều kiện để doanh nghiệp phát hành trái phiếu và cũng là căn cứ để nhà đầu tư lựa chọn. Báo cáo tài chính của doanh nghiệp phát hành cũng phải theo chuẩn quốc tế. Đây là yêu cầu để nhà đầu tư tham khảo, đưa ra quyết định. Tuy nhiên, những quy định này chưa bắt buộc ở Việt Nam”.

TS. Cấn Văn Lực, chuyên gia kinh tế trưởng Ngân hàng BIDV

“Để thị trường trái phiếu doanh nghiệp trở nên chuyên nghiệp hơn, bên cạnh các động thái “nắn chỉnh” của Bộ Tài chính, Chính phủ cũng cần phát triển thị trường thứ cấp để trái phiếu doanh nghiệp có thanh khoản cao”.

PGS.TS Nguyễn Khắc Quốc Bảo

Hải Nam (Thực hiện)