rong bối cảnh nợ xấu có xu hướng tăng cao, việc có thêm các “công cụ” xử lý nợ xấu trở nên cấp bách hơn bao giờ hết.

Khi nợ xấu thêm “xấu”

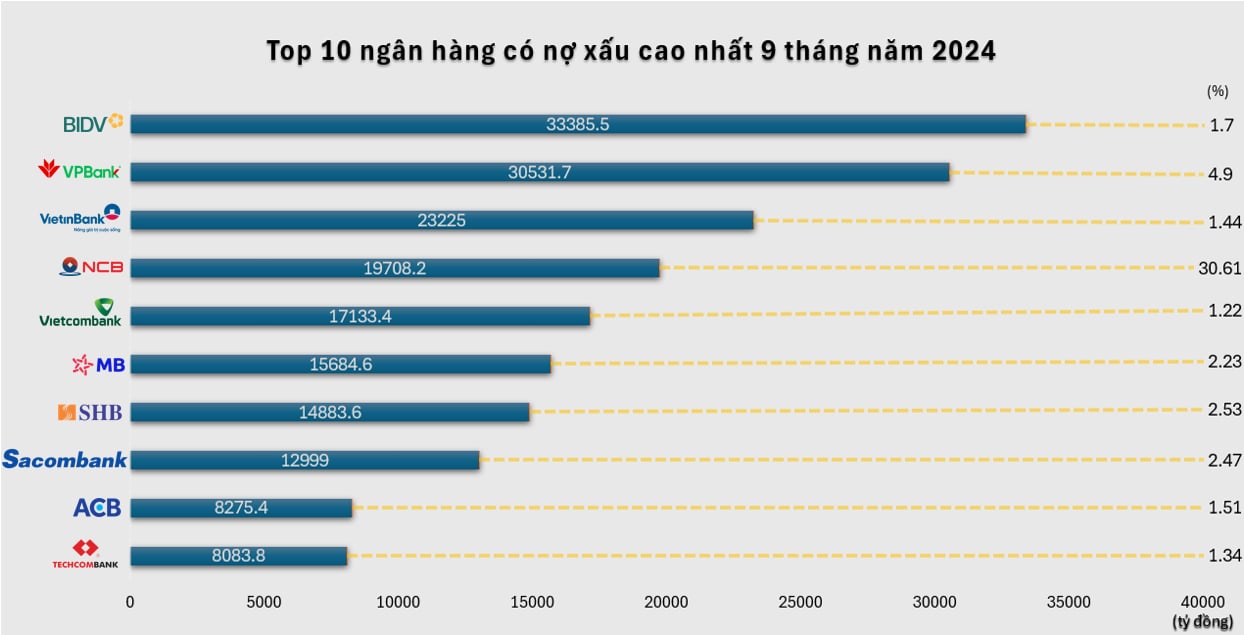

Theo báo cáo tài chính của 28 ngân hàng (không bao gồm Agribank), luỹ kế 9 tháng năm 2024, tổng số dư nợ xấu đã tăng lên 27,9%, trong khi dư nợ cho vay chỉ tăng 11,5%, cho thấy nợ xấu trong hệ thống ngân hàng đang “phình to” với tốc độ nhanh chóng.

Một loạt ngân hàng chứng kiến số dư nợ xấu tăng mạnh như: MB (tăng 60%), BVBank (tăng 55%) hay BIDV (tăng 49%). Đáng nói, tại nhiều ngân hàng, nợ xấu có dấu hiệu “ngày càng xấu” khi nợ có khả năng mất vốn “nhảy vọt”, tăng hơn gấp 2 lần ở một số ngân hàng như Techcombank…

Nhìn sâu hơn, mặc dù số dư nợ xấu tăng vọt nhưng tỷ lệ nợ xấu tại các ngân hàng quốc doanh chỉ nhích nhẹ do tổng dư nợ cho vay ở mức cao. BIDV là ngân hàng có tỷ lệ nợ xấu cao nhất, ở mức 1,7% tính đến hết ngày 31/9/2024. Theo sau là VietinBank và Vietcombank với tỷ lệ lần lượt là 1,44% và 1,22%.

Tại bảng xếp hạng tỷ lệ nợ xấu của 25 ngân hàng thương mại tư nhân, chỉ vỏn vẹn 4/25 ngân hàng, bao gồm VPBank, SHB, SeABank và OCB có tỷ lệ nợ xấu giảm so với đầu năm 2024, dẫu vậy mặt bằng tỷ lệ nợ xấu của 4 ngân hàng này vẫn khá cao, nhất là tại VPBank và OCB.

Thêm một điểm đáng lưu ý là có tới 8 ngân hàng gồm: PGBank, ABBank, VietBank, PVcomBank… ghi nhận tỷ lệ nợ xấu vượt mức 3%.

Trước áp lực nợ xấu gia tăng, trích lập dự phòng rủi ro của loạt ngân hàng chứng kiến mức tăng bằng lần, như tại VietBank, KienlongBank, BVBank, OCB… Cá biệt, PVcomBank còn tăng trích lập dự phòng thêm 25 lần so với đầu năm 2024. Và điều này đã ảnh hưởng trực tiếp đến lợi nhuận của các ngân hàng trong ngắn hạn.

Trong giải trình biến động lợi nhuận sau thuế so với cùng kỳ, đại diện OCB cho biết một trong những nguyên nhân khiến lợi nhuận sau thuế của ngân hàng giảm gần 35% so với 9 tháng năm 2023 là chi phí dự phòng rủi ro tín dụng tăng. Rơi vào tình cảnh tương tự, trong 9 tháng năm 2024, PVcomBank chứng kiến lợi nhuận sau thuế giảm tới 66%, xuống còn 118 tỷ đồng khi trích lập dự phòng tăng 150%. Cùng kỳ, lợi nhuận sau thuế của MSB “bốc hơi” 6% khi chi phí dự phòng tăng 34%.

Đáng lưu ý là mặc dù tích cực trích lập dự phòng nhưng tốc độ tăng trích lập dự phòng lại chưa theo kịp tốc độ tăng của nợ xấu, dẫn đến tỷ lệ bao phủ nợ xấu của nhiều ngân hàng suy giảm. Theo thống kê của Wichart, tính đến hết quý III/2024, tỷ lệ bao phủ nợ xấu toàn ngành ngân hàng chỉ còn 82,54%, giảm từ mức 94% trong đầu năm 2024. Trong đó, có tới 19/28 ngân hàng giảm tỷ lệ bao phủ nợ xấu so với đầu năm 2024 và toàn hệ thống chỉ có 4 ngân hàng có tỷ lệ bao phủ nợ xấu trên 100%, bao gồm: BIDV, VietinBank, Techcombank và Vietcombank.

Khá nhiều ngân hàng có tỷ lệ bao phủ nợ xấu dưới 50%, chẳng hạn như BVBank, Saigonbank, PGBank, VietBank, Eximbank, OCB, Nam A Bank, VPBank. Ngoài ra, những ngân hàng có tỷ lệ nợ xấu cao nhất lại chính là những ngân hàng sở hữu tỷ lệ bao phủ nợ xấu thấp nhất hệ thống.

Mong dùng lại “đũa thần”

Trả lời chất vấn của đại biểu Quốc hội tại phiên chất vấn ngày 11/11, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng nhận định việc thiếu vắng các “công cụ” xử lý nợ xấu, đặc biệt là những “công cụ” liên quan đến xử lý tài sản đảm bảo, cũng là nguyên nhân chính khiến tỷ lệ nợ xấu tại nhiều ngân hàng tăng vọt. Bởi lẽ, tài sản đảm bảo cho các khoản vay hết sức quan trọng với các nhà băng khi đây là phương án cứu vớt cho các khoản nợ xấu.

Tại hội nghị Thường trực Chính phủ làm việc với các ngân hàng thương mại tư nhân lớn hồi tháng 9/2024, Chủ tịch VIB Đặng Khắc Vỹ cho biết khó khăn trong thu hồi tài sản đảm bảo, đặc biệt là sau khi Nghị quyết 42 hết hiệu lực, đã làm cho quá trình xử lý nợ xấu của các ngân hàng gặp nhiều trở ngại pháp lý, kéo dài quá trình xử lý nợ xấu.

Trước đó, Quốc hội đã ban hành Nghị quyết 42/2017 về thí điểm xử lý nợ xấu của các tổ chức tín dụng, trở thành “cây đũa thần” cho nhiều ngân hàng trong quá trình thu giữ nợ xấu.

Trả lời Tạp chí Đầu tư Tài chính – VietnamFinance, luật sư Đỗ Xuân Thu, Công ty Luật SBLaw, nhận định một trong những công cụ quan trọng của Nghị quyết 42 là quyền thu giữ tài sản đảm bảo mà không cần phán quyết của tòa án. Nhờ vào những quy định rõ ràng về quyền xử lý tài sản bảo đảm, các ngân hàng có thể giải quyết nhanh hơn các tranh chấp pháp lý liên quan đến quyền thu giữ tài sản bảo đảm.

Một điểm thuận lợi khác của Nghị quyết 42 là xác định rõ ràng thứ tự ưu tiên thanh toán khi xử lý tài sản bảo đảm, tránh tranh chấp giữa các bên liên quan về thứ tự ưu tiên thanh toán, đặc biệt là giữa các ngân hàng và các chủ nợ khác.

Thế nhưng Nghị quyết 42 đã hết hiệu lực vào cuối năm 2023. Sau khi nghị quyết này hết hiệu lực, việc xử lý nợ xấu của các tổ chức tín dụng nói riêng vẫn có thể được điều chỉnh bằng nhiều luật khác, nổi bật nhất là Luật Các tổ chức tín dụng sửa đổi 2024. Dẫu vậy, theo luật sư Đỗ Xuân Thu, so với Nghị quyết 42, các quy định pháp luật hiện hành vẫn còn nhiều “khoảng trống”, một số điều khoản chưa được quy định rõ ràng khiến nhiều ngân hàng loay hoay khi thu hồi nợ.

Giữa lúc cơ chế thu hồi nợ xấu còn “thiếu trước hụt sau”, quả bom nợ xấu lại có nguy cơ phình to hơn nữa khi chỉ còn hơn 1 tháng nữa, Thông tư 02 về cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ sẽ kết thúc. Khối nợ được cơ cấu lại, giãn hoãn có khả năng trở thành nợ xấu. Rõ ràng, nếu không kịp thời có thêm các cơ chế hỗ trợ thu hồi nợ xấu cho các tổ chức tín dụng, rủi ro nợ xấu “bùng nổ” là điều khó tránh khỏi.

Luật sư Đỗ Xuân Thu cho rằng việc thiếu một “công cụ” tương tự Nghị quyết 42 khiến quá trình xử lý nợ xấu quay về các quy trình pháp lý thông thường, vốn phức tạp và mất nhiều thời gian hơn. “Nếu không có sự thay thế hoặc cải cách kịp thời, ngành ngân hàng nói riêng và nền kinh tế nói chung có thể phải đối mặt với những hệ lụy khó lường”, ông nhận định.

Lãnh đạo các ngân hàng cũng bày tỏ mong muốn Chính phủ và Ngân hàng Nhà nước tạo cơ chế cho việc xử lý nợ xấu mạnh mẽ tương tự Nghị quyết 42 nhằm tạo thuận lợi cho việc thu giữ và xử lý tài sản đảm bảo.

Theo ông Thu, khung pháp lý mới phải làm sao vừa duy trì được những điểm tích cực mà Nghị quyết 42 mang lại, vừa được xây dựng sao cho đồng bộ với các quy định hiện hành, bao gồm Luật Các tổ chức tín dụng sửa đổi 2024, Bộ luật Dân sự, Luật Phá sản và các quy định liên quan đến thị trường tài chính. Song song với đó, phải làm sao để tạo ra một cơ chế hợp lý, cân bằng quyền lợi giữa các bên liên quan, bao gồm ngân hàng, tổ chức tín dụng, doanh nghiệp, và người vay.

Bên cạnh việc cần có văn bản quy phạm pháp luật thay thế cho Nghị quyết 42, nhiều chuyên gia cũng kiến nghị tiếp tục gia hạn thêm Thông tư 02 bởi thời hạn của thông tư này là chưa đủ dài.

Giải thích cụ thể, ông Lê Hoàng Quân, chuyên gia Nhóm nghiên cứu Saigon Ratings, cho biết mặc dù đã được tạo điều kiện giữ nguyên nhóm nợ bởi Thông tư 02 song tỷ lệ nợ xấu vẫn tăng nhanh cho thấy các tổ chức tín dụng vẫn đang gặp khó khăn trong công tác xử lý nợ xấu.

“Ngân hàng Nhà nước cần tiếp tục gia hạn Thông tư 02 thêm ít nhất là 1 năm nữa. Đây là khoảng thời gian cần thiết để kinh tế thế giới cũng như trong nước thực sự đi vào chu kỳ tăng trưởng ổn định, thị trường bất động sản trong nước đạt được độ ngấm chính sách, tạo ra tác động lan tỏa thực sự đáng kể đến hoạt động sản xuất tiêu dùng và khả năng trả nợ của các doanh nghiệp và người dân trong nước”, chuyên gia Saigon Ratings kiến nghị.