Trong khảo sát của Ngân hàng Nhà nước (NHNN) với các tổ chức tín dụng (TCTD), tình hình kinh doanh của hệ thống ngân hàng được các đơn vị đánh giá là có chiều hướng “suy giảm” so với quý trước. Nhiều chi nhánh các ngân hàng tại Hà Nội, TP HCM đã tạm dừng hoạt động, số khác chỉ hoạt động với 50% nhân viên khi thực hiện “3 tại chỗ” phần lớn thời gian quý III.

Lần đầu tiên từ khi NHNN thực hiện điều tra xu hướng theo quý, hệ thống TCTD cho biết lợi nhuận trước thuế cùng các kết quả hoạt động trong quý vừa qua có chiều hướng “suy giảm” so với quý trước. Bên cạnh nguyên nhân do giãn cách xã hội tác động đến hoạt động, việc hạ lãi suất cũng là một yếu tố ảnh hưởng đến kết quả của các ngân hàng. Việc giảm lãi vay, cơ cấu nợ, miễn phí giao dịch, đồng nghĩa các nhà băng dành nguồn thu nhập, lợi nhuận tương lai để hỗ trợ khách hàng.

Trong quý III, theo lời kêu gọi của NHNN, các TCTD đã công bố giảm lãi suất cho vay 0,5-1,5%. 16 ngân hàng thương mại thông qua Hiệp hội Ngân hàng Việt Nam đã đồng thuận cam kết giảm lãi suất cho vay từ ngày 15/7 đến hết năm 2021 với tổng số tiền lãi giảm cho khách hàng ước tính 20.613 tỷ đồng. Đến 31/8, 16 ngân hàng thương mại chiếm 75% tổng dư nợ nền kinh tế giảm lãi vay lũy kế cho khách hàng 8.865 tỷ đồng, đạt 43,01% so với cam kết.

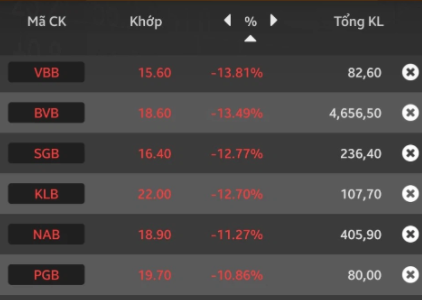

Trước những lo ngại từ việc giảm lãi suất cho vay và diễn biến nợ xấu, cổ phiếu nhóm ngân hàng trải qua quý điều chỉnh mạnh nhất từ đầu năm. So với mức đỉnh đầu tháng 7, nhiều mã giảm 25-30% giá trị. Đơn cử, thị giá VIB giảm gần 30% trong quý III và là về mức thấp nhất trong 6 tháng gần đây. CTG của VietinBank cũng giảm 25% trong quý và tiếp tục giảm trong phiên đầu tháng 10, xuống dưới 29.750 đồng/cp. Một số mã khác như EIB giảm 22%, LPB giảm 19%, BID, VCB giảm 16,5%, STB giảm 16%.

Số ít cổ phiếu giữ được đà tăng, đi ngược dòng nhờ câu chuyện riêng như NVB tăng 40% sau khi có thông tin một số lãnh đạo của Sun Group tham gia vào ngân hàng. TPB tăng thị giá 13% khi có thông tin phát hành riêng lẻ và nhóm cổ đông ngoại mua cổ phần …. Trong phiên đầu tháng 10, NVB và TPB tiếp tục là 2 điểm sáng của nhóm ngân hàng khi tăng lần lượt 7% và 2,4%, dừng ở mức 29.000 đồng/cp và 42.600 đồng/cp. SSB giữ tham chiếu có giá 35.850 đồng/cp.

23 cổ phiếu ngân hàng khác đều giảm giá. STB dẫn đầu giảm 3,9% xuống 24.700 đồng/cp, LPB giảm 3,5%, EIB giảm EIB, OCB, VIB, VPB giảm 3-3,1%. Một số mã khác như MSB giảm 2% còn 28.600 đồng/cổ phiếu. Các mã còn lại đều giảm 1-1,9%, TCB và BID giảm 0,3 – 0,5%. Về khối lượng, STB cũng giữ ngôi đầu với 24 triệu đơn vị được “trao tay”, theo sau là TPB với 14 triệu đơn vị. Các mã khác như MBB, CTG, SHB giao dịch 12-13 triệu đơn vị. Phần lớn các mã ngân hàng đều được khối ngoại bán ròng trong phiên đầu tháng 10. VCB bị bán ròng 900.000 đơn vị, MBB hơn 700.000 cổ phiếu…

Một số CTCK vẫn có góc nhìn lạc quan về cổ phiếu ngân hàng. CTCK Rồng Việt (VDSC) nhận định sau thời gian điều chỉnh, nhóm cổ phiếu ngân hàng có thể thu hút dòng tiền từ nhà đầu tư trung và dài hạn, trong đó VDSC vẫn đánh giá tích cực về triển vọng của một số ngân hàng trong năm 2022. Việc điều chỉnh “room” tín dụng sẽ là yếu tố hỗ trợ. Tăng trưởng tín dụng có thể tích cực hơn do các ngân hàng chưa sử dụng hạn mức nhiều sẽ tập trung cho vay ngắn hạn để sử dụng hạn. Tuy nhiên, tỷ lệ nợ xấu cao hơn dự kiến có thể tác động tiêu cực nếu các biện pháp giãn cách nghiêm ngặt như hiện tại không được dỡ bỏ và ảnh hưởng đến kết quả kinh doanh các quý sắp tới. Do đó, VDSC cho rằng nhóm cổ phiếu ngân hàng là nhóm có khả năng biến động mạnh trong tháng 9 và tác động trực tiếp VN-Index.

Tỷ lệ nợ xấu nội bảng và nợ xấu tiềm ẩn cuối năm nay dự kiến sẽ ở mức 7,1% – 7,7%, xấp xỉ 8%. Kết quả này được dự báo trên cơ sở ngân hàng đã thực hiện cơ cấu lại nợ, giãn hoãn theo Thông tư 01, Thông tư 03 và Thông tư 14.

Nửa đầu năm 2022, tác động của Thông tư 14 lên lợi nhuận của các TCTD sẽ rõ nét hơn, dự kiến các TCTD sẽ giảm thêm khoảng 30.000 tỷ đồng lợi nhuận để thực hiện cơ cấu lại nợ và miễn giảm, lãi, phí. Đồng thời, việc xử lý nợ xấu hay trích dự phòng rủi ro sẽ tiếp tục làm tăng chi phí và giảm lợi nhuận dự kiến của các TCTD trong giai đoạn này. Sau đó, việc trích lập sẽ giảm dần khi nền kinh tế hồi phục từ nửa sau năm 2022. Trong kết quả điều tra của NHNN, nợ xấu của hệ thống ngân hàng trong quý III được các TCTD nhận định có chiều hướng “tăng nhẹ” so với quý II. Tuy nhiên, các TCTD kỳ vọng tỷ lệ nợ xấu sẽ “giảm nhẹ” trong quý IV và trở về mức ổn định tính đến cuối năm 2021 sau khi dịch bệnh Covid-19 được khống chế, nền kinh tế dần phục hồi.

Lãnh đạo NHNN cho rằng dịch bệnh nói chung và diễn biến nợ xấu ảnh hưởng tới sức khỏe hệ thống, khi các nhà băng phải đáp ứng vốn cho nền kinh tế, song song các biện pháp đảm bảo an toàn cho các nhà băng.

Tĩnh Kiên

(Tổng Hợp)