Mặc dù nhiều nhà đầu tư chạy theo giá vàng và một số tài sản sinh lời khác trong thời gian qua, nhưng phần lớn các chuyên gia nhận định, tâm lý chung của người dân vẫn ở thế “thủ”, chứ không phải sinh lời trong thời điểm khó khăn này.

Trong thời gian gần đây, giá của một số loại hàng hóa trên thi trường biến động rất lớn.

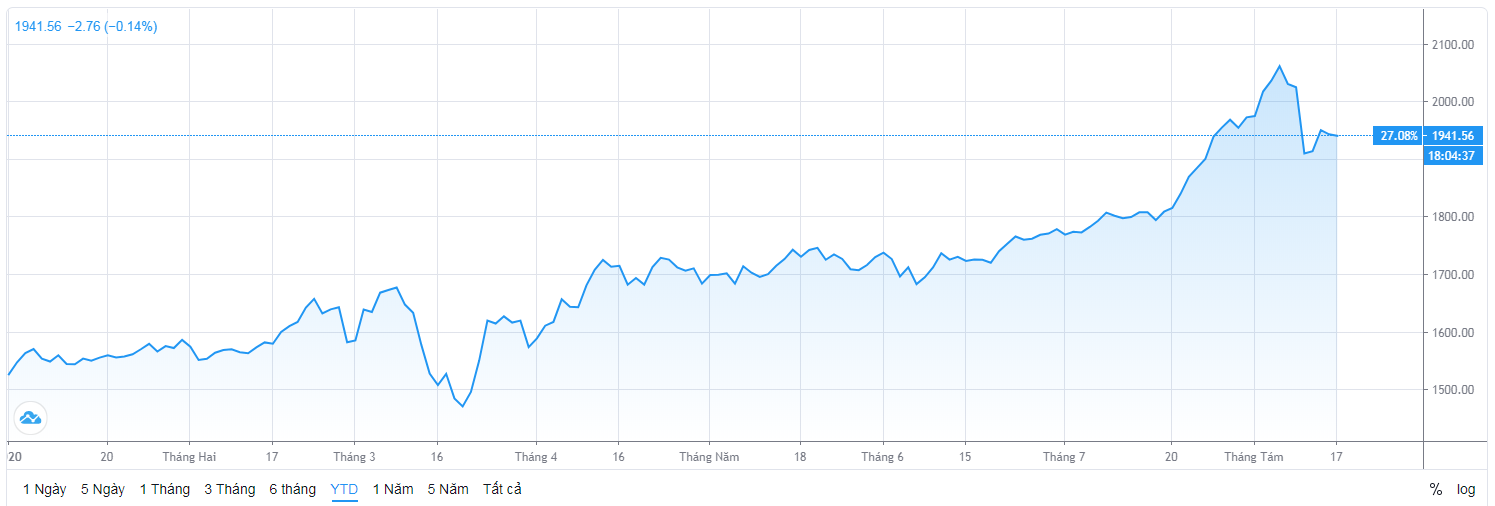

Điển hình như giá vàng trong nửa đầu tháng 7/2020 đã vượt qua mức 1,800 USD/ounce lần đầu tiên kể từ năm 2011 và tiếp tục vượt qua mốc 2,000 USD/ounce trong những ngày đầu tháng 8. Nhưng cũng chỉ sau đó, giá vàng đã có thể “bốc hơi” 150 USD/ounce chỉ trong vòng 24 giờ.

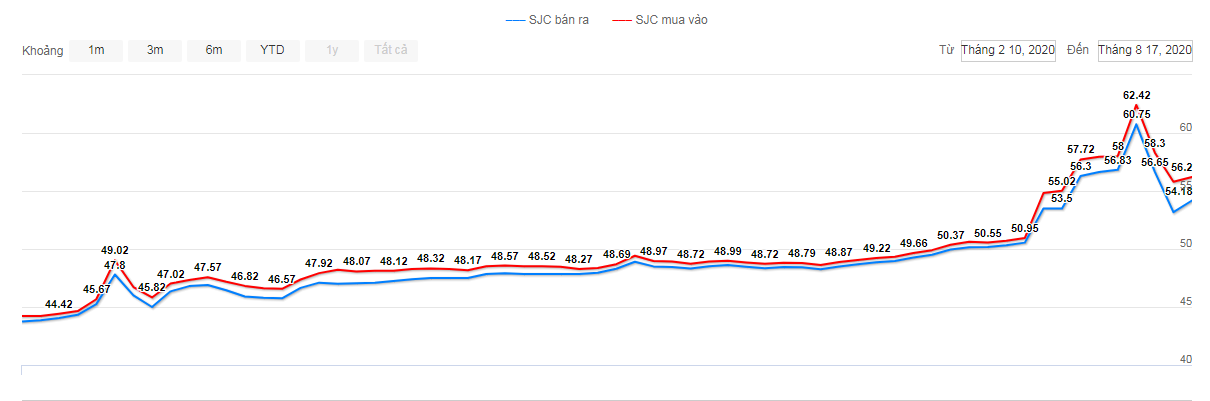

Giá vàng trong nước cũng biến động đồng pha khi chỉ xoay quanh mốc 44 – 45 triệu đồng/lượng hồi tháng 2/2020 và sau đó tăng liên tục theo giá vàng thế giới, đạt đỉnh vào sáng ngày 08/08/2020 với giá mua vào – bán ra chênh nhau gần 2 triệu đồng/lượng (60.32 – 62.42 triệu đồng/lượng). Thế nhưng giá vàng trong nước giảm về ngay trong chiều hôm đó và tiếp tục lao dốc nhưng hiện tại vẫn ở mức cao xoay quanh mức 53.18 – 55.8 triệu đồng/lượng (mua vào/bán ra).

Một kênh đầu tư khác cũng được giới đầu tư nhắm đến chính là bất động sản. Theo báo cáo thị trường bất động sản quý 2/2020 của Batdongsan.com.vn, nếu lấy thời điểm bắt đầu giãn cách xã hội làm mốc so sánh, cả hai thị trường bất động sản ở Hà Nội và TPHCM đều có dấu hiệu tăng trưởng mạnh trở lại trong quý vừa qua.

Trong khi thị trường vàng và chứng khoán đều biến động mạnh, đầu tư bất động sản có xu hướng ổn định hơn. Nhu cầu tìm mua nhà đất chỉ giảm nhẹ ở phân khúc thương mại, loại hình căn hộ, bất động sản tầm trung giá vẫn đi ngang thậm chí có dấu hiệu tăng.

Cả hai kênh đầu tư kể trên đều có những điểm sáng giá hơn nếu so với kênh đầu tư gửi tiết kiệm như hiện nay khi lãi suất tiền gửi liên tục giảm xuống. Vậy liệu rằng có sự dịch chuyển dòng tiền nhàn rỗi từ gửi tiền tiết kiệm tại ngân hàng sang các tài sản khác như vàng hay bất động sản không?

Theo TS. Đinh Thế Hiển – Viện trưởng Viện Nghiên cứu Tin học và Kinh tế ứng dụng, dù các ngân hàng có giảm lãi suất thì người dân cũng khó có thể rút tiền ra mua bất động sản ngay lúc này vì yếu tố tâm lý rất mạnh.

Người dân gửi tiền ngân hàng vì họ tin rằng dù lãi suất có thấp nhưng nếu như họ kẹt tiền vẫn có thể rút ra được. Còn mua bất động sản thì không phải ai cũng đủ tiền mua, vì có thể gửi tiết kiệm từ vài trăm triệu đồng đến 1 – 2 tỷ đồng, trong khi để mua 1 bất động sản thậm chí phải mất ít nhất 3 – 4 tỷ đồng. Hơn nữa, trong thời điểm này, đa số đều có tâm lý giá bất động sản có thể đi xuống tiếp và dòng tiền hoạt động vẫn có những dự phòng cho việc khó khăn. Cho nên, dù lãi suất ngân hàng có tiếp tục đi xuống thì người dân cũng khó để dịch chuyển dòng tiền này vào bất động sản, hầu như khả năng này sẽ không xảy ra trong giai đoạn hiện nay hoặc nếu có thì cũng với tỷ lệ rất thấp.

Con số thống kê của Ngân hàng Nhà nước (NHNN) phần nào cho thấy chưa hề có sự dịch chuyển dòng tiền khỏi kênh tiết kiệm, nếu không muốn nói là ngược lại. Cụ thể, tổng lượng tiền gửi khách hàng thống kê theo BCTC quý 2 của 26 ngân hàng tại ngày 30/06/2020 đạt hơn 6.2 triệu tỷ đồng, tăng 4.46% so với đầu năm.

Xét về lý thuyết, trong hoàn cảnh lãi suất ngân hàng giảm, người dân có thể rút tiền ra đầu tư vào các tài sản khác có khả năng sinh lời hơn hiện nay như vàng, bất động sản. Giám đốc Tư vấn đầu tư CTCK Maybank Kim Eng (MBKE) – ông Phan Dũng Khánh cho rằng, đó là về mặt lý thuyết, còn thực tế trong thời điểm này việc chuyển đầu tư như thế là rất khó.

“Cho dù người dân rút tiền gửi tiết kiệm ra mua vàng giữa lúc giá vàng lên mức 62 triệu đồng/lượng như lúc đỉnh điểm vừa qua vẫn sẽ mang tính rủi ro khá cao, vì giá vàng hiện tại đã gần gấp đôi năm trước, và khi nào giá vàng hồi lại càng không ai có thể đoán trước được”, ông Khánh đánh giá.

Rõ ràng, sau khi lên đến 62 triệu đồng/lượng vào sáng ngày 07/08 và đảo chiều rớt gần 10 triệu đồng/lượng trong phiên sáng 12/08 và đến chiều ngày 12/08 hồi lại 56 triệu đồng/lượng. Có thể nói giá vàng nhảy múa như một “ma trận” không ai có thể đoán trước được, nên vẫn mang nhiều tính rủi ro.

Cũng theo ông Khánh, nếu nói về người gửi tiết kiệm vì lãi suất giảm mà rút ra càng khó, vì lãi suất tiền gửi tiết kiệm ở Việt Nam hiện nay dù thấp hơn 1-2 năm trước, nhưng vẫn còn rất cao so với cách nay 5-6 năm. Và nếu so mức lãi suất tiết kiệm này với nước ngoài càng cao hơn nữa. Tính riêng việc VNĐ đã tăng giá so với các đồng tiền khác trong những năm gần đây, thì chỉ cần gửi tiền trong ngân hàng với lãi suất dương là đã có lợi hơn so với các đồng tiền khác.

Thêm nữa, trái phiếu Chính phủ (TPCP) của Việt Nam bán liên tục trong thời gian qua. Hiện nay, lãi suất TPCP chỉ cần ở mức quanh 3%, hoặc có kỳ hạn dưới 3%, chỉ bằng 50% so với cách nay 2-3 năm, nhưng lượng đấu giá thành công luôn trên 90%, trong khi mức từ trước 3 năm trở về trước mức thành công chỉ quanh 50%. Tại sao lãi suất thấp như vậy mà người ta vẫn mua? Điều này có nghĩa là nhu cầu của nhà đầu tư không phải để sinh lời, mà chỉ muốn giữ tiền.

Nên việc nói lãi suất thấp mà người dân chuyển tiền sang mua vàng, đất đai là khó, giá vàng thì nhảy múa liên tục, giá đất cũng không giảm. Theo số liệu của Bộ Xây dựng cho biết giá đất trong quý 2 tăng 0.25% so với quý trước, mặc dù thanh khoản giảm, nhưng giá đất vẫn tăng và vẫn còn ở mức rất cao.

Giống như trên thị trường chứng khoán, trong quý 1/2020 đã rớt mạnh, thì đến quý 2/2020 lại tăng vọt do nhà đầu tư F0 vào bắt đáy. “Đất đai không có đáy và vẫn đang tăng. Vàng thì đã ở đáy cách đây 5 năm”, ông Phan Dũng Khánh nhận định.

Do đó, việc hạ lãi suất kích thích về mặt tinh thần là chính, thực tế kinh tế phải phục hồi, dịch bệnh được kiểm soát,… Trong khi tâm lý bây giờ ai cũng thủ tiền, thậm chí lãi suất hạ nhưng số lượng tiền gửi trong ngân hàng vẫn tăng. Thêm nữa lãi suất TPCP hạ rất thấp, các tổ chức vẫn mua, đó có nghĩa là những dòng tiền lớn không có ý định đầu tư kinh doanh, chỉ muốn phòng thủ.

Đồng quan điểm này, PGS.TS. Trương Quang Thông – Trưởng Bộ môn Ngân hàng Quốc tế, Khoa Ngân hàng, Trường Đại học Kinh tế TP.HCM cho rằng, không phải một sớm một chiều mà đồng tiền có thể nhanh chóng thay đổi hành vi từ lĩnh vực này sang lĩnh vực khác. Bên cạnh đó, trong thời buổi khó khăn này, xu hướng giữ thanh khoản, giữ tiền mặt thông thường sẽ gia tăng.

TS. Đinh Thế Hiển chia sẻ thêm, về tổng thể, ngân hàng giảm lãi suất để khuyến khích những người vay tốt, nhưng thực tế chưa chắc các doanh nghiệp có thể vay được mức lãi suất ưu đãi mà tùy theo mức an toàn tín dụng của doanh nghiệp. Mức lãi suất này ngân hàng cũng khó giảm thêm vì hiện tại mức lãi suất các NHTM quốc doanh đang huy động ở người dân khoảng 5-6%/năm và mức này đã là rất thấp rồi.

Nếu muốn giảm lãi suất cho vay thì phải giảm lãi suất huy động, nhưng nếu ở mức 6% thì khó giảm thêm. Và cho dù ngân hàng có giảm thêm lãi suất thì họ cũng biết rằng người vay không tăng thêm (người vay mà ngân hàng cảm thấy an toàn để cho vay). Còn hiện nay, các doanh nghiệp kinh doanh đang gặp khó khăn về vốn và họ vẫn sẵn sàng vay với lãi suất 12%/năm hoặc thậm chí hơn. Tuy nhiên, các doanh nghiệp như vậy sẽ không có tài sản thế chấp cũng như hoạt động kinh doanh không đủ để ngân hàng tin tưởng cho vay. Cho nên nếu lãi suất thấp thì số người vay tăng lên cũng không đáng kể.

Tuy nhiên, các ngân hàng có thể dùng thông điệp giảm lãi suất để có thêm nguồn khách hàng mới, sau đó tùy theo điều kiện của từng khách hàng mà có thể vay lãi suất đó hay mức lãi suất cao hơn. Về tổng thể, lãi suất ngân hàng sẽ khó giảm hơn lãi suất này.

Cát Lam