Bất chấp ảnh hưởng từ dịch Covid-19, đa phần các ngân hàng đều ghi nhận lãi cao trong nửa đầu năm với mức tăng trưởng đáng kể. Tuy nhiên, để đánh giá được hiệu quả hoạt động của một ngân hàng thì không chỉ đơn thuần dựa vào con số tăng trưởng lợi nhuận này.

Thông thường, khi nói về kết quả kinh doanh và hiệu quả hoạt động của ngân hàng, nhiều nhà đầu tư thường chỉ quan tâm đến bảng kết quả kinh doanh và bảng cân đối kế toán. Nhưng sẽ là thiếu sót nếu bỏ quên những con số trên bảng lưu chuyển tiền tệ, bởi đây mới là nơi ghi nhận dòng tiền thực của ngân hàng đi ra đi vào như thế nào. Chính vì thế, con số trên bảng lưu chuyển tiền tệ mới phản ánh đúng thực chất hiệu quả hoạt động của ngân hàng.

Nếu xem xét kỹ, có thể thấy rằng, thu nhập lãi thuần của ngân hàng trên bảng kết quả kinh doanh và bảng lưu chuyển tiền tệ là khác nhau.

Cụ thể, theo quy định tại Thông tư 49/2014/TT-NHNN về chế độ báo cáo tài chính, thu nhập lãi và các khoản thu nhập tương tự trên báo cáo lưu chuyển tiền tệ sẽ bao gồm lãi dự thu đầu kỳ cộng với thu nhập lãi và các khoản thu nhập tương tự trong kỳ trừ cho lãi dự thu cuối kỳ.

Trong trường hợp khoản mục thu nhập lãi và các khoản thu nhập tương tự trên bảng lưu chuyển tiền tệ thấp hơn so với con số trên bảng kết quả kinh doanh, chứng tỏ thực tế ngân hàng chưa thu được lãi từ khách hàng, nhưng vẫn được ghi nhận là lãi dự thu để tính vào lợi nhuận. Tuy nhiên, ngân hàng có thể gặp rủi ro khi không thu được khoản đã dự thu này.

Ngược lại, thu nhập lãi trên bảng lưu chuyển tiền tệ cao hơn so với con số trên bảng kết quả kinh doanh, điều này thể hiện ngân hàng có lãi dự thu trong kỳ tăng hoặc đã thu được những khoản lãi quá hạn hay những khoản lãi đã thoái thu trước đây, do đó lãi thực thu cao hơn so với lãi thu được từ tín dụng trong kỳ.

Phản ánh rõ hơn về lãi dự thu phải xét đến khoản mục lãi và các khoản phí phải thu trên bảng cân đối kế toán. Nếu con số này quá lớn so với quy mô dư nợ hiện tại, cho thấy hoạt động thu lãi của ngân hàng không hiệu quả. Có thể nhiều khoản lãi dự thu đã được ghi nhận và hạch toán vào thu nhập và lợi nhuận của những năm trước, tuy nhiên, thực tế vẫn chưa thu được và những khoản này nếu xử lý bằng cách thoái thu có thể ảnh hưởng mạnh đến lợi nhuận trong năm của ngân hàng.

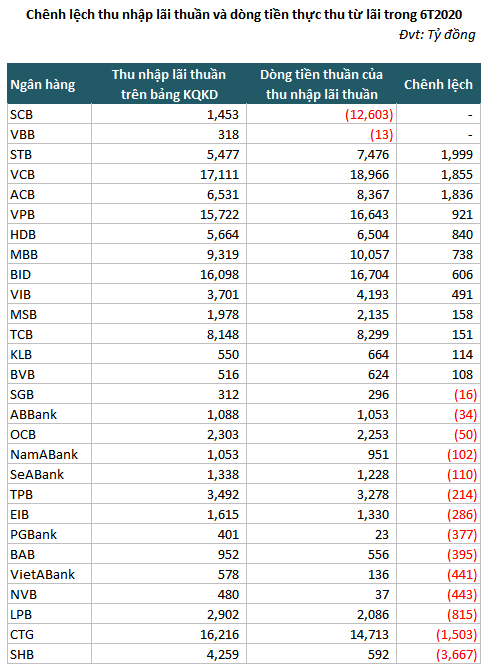

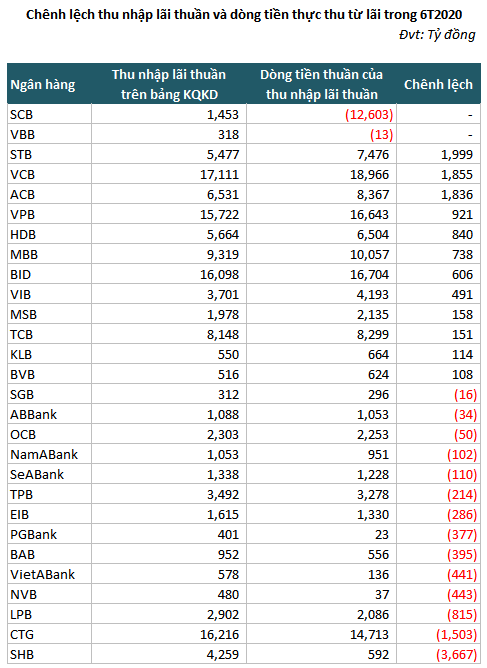

Theo số liệu thống kê từ 28 ngân hàng tại VietstockFinance, tổng thu nhập lãi thuần trong 6 tháng đầu năm trên bảng kết quả kinh doanh là 129,575 tỷ đồng, tăng 8% so với cùng kỳ năm trước. Trong khi đó, thu nhập lãi thuần trên bảng lưu chuyển tiền tệ lại là 116,551 tỷ đồng (giảm 8% so với cùng kỳ) và thấp hơn 13,024 tỷ đồng so với bảng thu nhập.

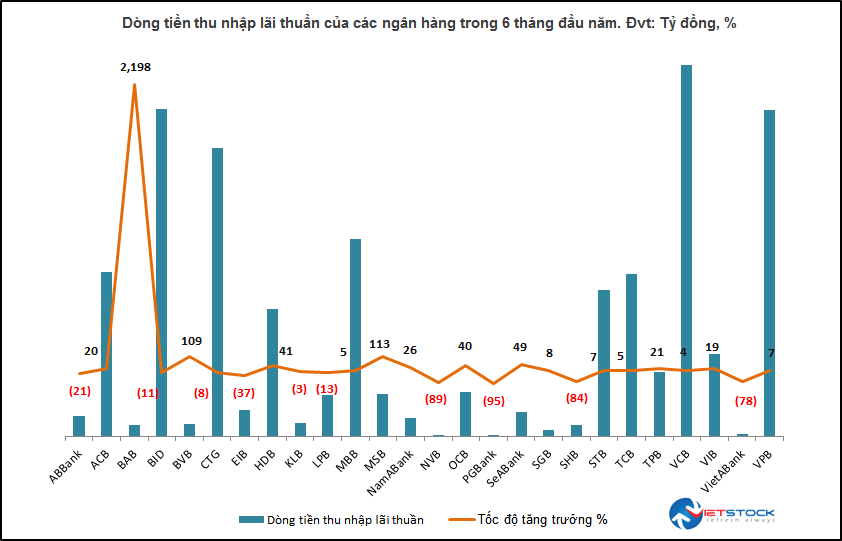

Dựa trên dòng tiền thực từ bảng lưu chuyển tiền tệ, xét về giá trị tuyệt đối, Vietcombank là nhà băng ghi nhận dòng tiền thu nhập lãi thuần lớn nhất với 18,966 tỷ đồng trong nửa đầu năm nay. Kế sau đó là BIDV (BID, 16,704 tỷ đồng), VPBank (VPB, 16,643 tỷ đồng), VietinBank (CTG, 14,713 tỷ đồng), MB (MBB, 10,057 tỷ đồng).

Đáng chú ý, SCB và Vietbank (VBB) là 2 nhà băng lần lượt có dòng tiền thu nhập lãi thuần âm 12,603 tỷ đồng và 13 tỷ đồng do chi phí lãi lớn hơn thu nhập lãi.

Còn về tốc độ tăng trưởng, trong 6 tháng đầu năm, Bac A Bank (BAB) có tăng trưởng dòng tiền thu nhập lãi thuần cao nhất, gấp 23 lần cùng kỳ năm trước. Nhiều nhà băng khác cũng có tốc độ tăng trưởng dòng tiền thu nhập lãi thuần cao như MSB (gấp 2.1 lần), BVB (gấp 2.1 lần), HDBank (HDB, +41%), Nam A Bank (+26%).

SHB là nhà băng gây chú ý nhất khi mức chênh lệch giữa thu nhập lãi thuần trên bảng kết quả kinh doanh và bảng lưu chuyển tiền tệ lớn nhất, trong đó dòng tiền thu nhập lãi thuần thấp hơn đến 3,667 tỷ đồng so với con số được ghi nhận trên bảng kết quả kinh doanh.

Đứng vị trí thứ hai là VietinBank khi dòng tiền thu nhập lãi thuần thấp hơn 1,503 tỷ đồng so với thu nhập lãi thuần trên bảng kết quả kinh doanh.

Điều này cho thấy lãi thực thu của ngân hàng đang thấp hơn lãi dự thu và con số trên bảng kết quả hoạt động kinh doanh chưa phản ánh đúng thực chất hoạt động thu lãi của ngân hàng.

Trong khi đó, Sacombank là nhà băng có lãi thực thu đến 7,476 tỷ đồng, cao hơn gần 2,000 tỷ đồng thu nhập lãi thuần trên bảng kết quả kinh doanh. Có thể lý giải nguyên nhân đến từ việc ngân hàng tiếp tục thu được các khoản lãi quá hạn trước đó.

Theo quy định tại Thông tư 16/2018/TT-BTC, thu nhập lãi và các khoản thu nhập tương tự bao gồm thu lãi từ hoạt động cấp tín dụng và thu lãi tiền gửi.

Trong đó, thu lãi tiền gửi là số lãi phải thu trong kỳ. Còn nguyên tắc ghi nhận thu lãi từ hoạt động cấp tín dụng phải đảm bảo đánh giá khả năng thu hồi nợ và thực hiện phân loại nợ theo đúng quy định của pháp luật ngân hàng để làm căn cứ hạch toán lãi phải thu và thực hiện hạch toán.

Ngân hàng hạch toán số lãi phải thu phát sinh trong kỳ vào thu nhập đối với các khoản nợ được phân loại là nợ đủ tiêu chuẩn không phải trích lập dự phòng rủi ro.

Số lãi phải thu của các khoản nợ được giữ nguyên nhóm nợ đủ tiêu chuẩn do thực hiện chính sách của Nhà nước và số lãi phải thu phát sinh trong kỳ của các khoản nợ còn lại thì không phải hạch toán thu nhập, mà thực hiện theo dõi ngoại bảng để đôn đốc thu; khi thu được thì mới hạch toán vào thu nhập.

Ái Minh