Trái phiếu doanh nghiệp (TPDN) là kênh huy động vốn trung và dài hạn rất quan trọng. Cần bắt đúng “bệnh” của thị trường trái phiếu doanh nghiệp.

Nhìn nhận vai trò của TPDN, PGS. TS. Đinh Trọng Thịnh, giảng viên cao cấp Học viện Tài chính cho rằng, cần bắt đúng “bệnh” của sản phẩm này, từ đó có kiến nghị cơ quan quản lý, nhà đầu tư cho thị trường phát triển lành mạnh hơn.

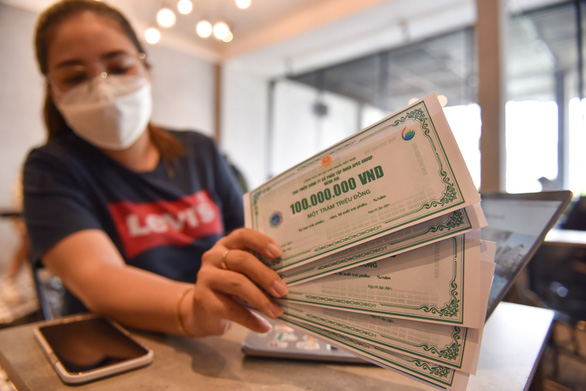

“Khi nói đến bất cập trong huy động vốn trái phiếu, ta thấy tỉ lệ phát hành trái phiếu “3 không” trong tổng khối lượng phát hành trái phiếu DN tới hơn 30% là rất nghiêm trọng. Đây là phát hành của những DN chưa niêm yết”, PGS. TS. Đinh Trọng Thịnh lo ngại.

Theo ông Thịnh, ở nhiều quốc gia, việc không cần báo cáo tài chính, chứng minh tài sản là bình tường nhưng với thị trường non trẻ như Việt Nam thì điều này chưa phù hợp. Ngay cả việc xem xét số lượng phát hành trái phiếu của chúng ta cũng không đến nơi đến chốn, quy định vốn vay trên vốn chủ sở hữu cần phù hợp để bảo đảm khả năng trả nợ.

“Việc các ngân hàng đứng ra mua trái phiếu DN chiếm tỉ trọng lớn trong tổng khối lượng vốn tiêu thụ cũng là vấn đề nghiêm trọng. Đó có thể là tình trạng ngân hàng giúp DN phát hành trái phiếu để “đảo nợ”, chuyển từ ngân hàng cho vay nợ có bảo đảm, quản lý giám sát, sử dụng chặt chẽ sang cho vay thông qua trái phiếu DN, tức gần như giao nguyên số tiền cho DN, họ sử dụng gì, đầu tư ra sao, ngân hàng cũng không quản lý được”, ông Thịnh nêu thực tế.

Bên cạnh đó, còn có hiện tượng mua bán lòng vòng, gần như ngân hàng cũng không quản lý được. Công ty con mới thành lập và lượng vốn rất bé vẫn tham gia phát hành trái phiếu. Chủ thể mua trái phiếu không chú ý đến khả năng tài chính, hấp thụ, rõ ràng đã làm lu mờ hình ảnh công ty phát hành.

Hàng năm hệ thống ngân hàng đưa ra nền kinh tế 1,4 – 1,5 triệu tỷ đồng, 45% trong đó là vốn trung và dài hạn. Như vậy, nhu cầu vốn trung và dài hạn của nền kinh tế rất lớn. Ước tính giai đoạn 2022 – 2025, nền kinh tế cần 3,15 triệu tỷ đồng/năm để đầu tư toàn xã hội. Trong khi vốn nhà nước chỉ chiếm 25% – 26%, còn lại phải huy động nguồn lực bên ngoài. Ngoài vai trò là kênh huy động vốn, thị trường trái phiếu góp phần phát triển lành mạnh, cân đối hệ thống tài chính.

PGS. TS. Đinh Trọng Thịnh cũng cho rằng, cần quy định các doanh nghiệp phát hành trái phiếu cần xếp hạng tín nhiệm trong khoảng thời gian ngắn, đi cùng với các chính sách khuyến khích phát triển doanh nghiệp xếp hạng tín nhiệm.

“Cần phải chú trọng phát triển thị trường chứng khoán chưa chính thức (OTC), quy định điều kiện bán chứng khoán lần đầu và quy định về mua đi bán lại của các doanh nghiệp niêm yết. Đây là những điều rất quan trọng nhằm tạo ra dòng chảy vốn tốt hơn. Chính việc mua đi bán lại sẽ tạo thuận lợi cho các thành phần tham gia cũng như cơ quan giám sát”, PGS. TS. Đinh Trọng Thịnh đề xuất

Tuy nhiên, theo TS. Cấn Văn Lực, chuyên gia tài chính – ngân hàng, thị trường trái phiếu hiện nay vẫn còn rất non trẻ, mới chỉ hơn 10 năm và chỉ phát triển tương đối nhanh, mạnh trong khoảng 5 năm trở lại đây. Vốn huy động qua thị trường chứng khoán gồm cả cổ phiếu và trái phiếu tương đương 26% tổng lượng vốn cung ứng ra nền kinh tế.

Để phát triển thị trường trái phiếu bền vững, TS. Cần Văn Lực cho rằng, Chính phủ cần sớm giải quyết, xử lý những vụ việc đã xảy ra trong thời gian qua, để củng cố niềm tin của nhà đầu tư, chủ thể phát hành, kể cả doanh nghiệp. Xử lý càng nhanh càng tốt và nên công khai minh bạch kết quả.

“Đã gọi là thị trường, nhất là thị trường chứng khoán, thị trường tài chính rất văn minh, do đó hãy để thị trường tự điều chỉnh, chứ không phải là các hoạt động can thiệp, kiểm tra, giám sát quá chặt để doanh nghiệp không thể phát hành trái phiếu được. Không phải vì một số trường hợp, vài “con sâu làm rầu nồi canh” mà thắt chặt quá mức nhất là trong bối cảnh chúng ta đang phát triển, phục hồi kinh tế-xã hội”, TS. Cấn Văn Lực nhấn mạnh.

Tổng Hợp