Với các ngân hàng, bancassurance đem lại nguồn thu lớn tăng trưởng doanh thu ngoài hoạt động kinh doanh chính. Ngân hàng là kênh phân phối chính ở nhiều doanh nghiệp bảo hiểm đem lại trái ngọt cho hai bên…

Theo giới phân tích, đây cũng chính là lý do khiến cổ phiếu của các ngân hàng đạt doanh số lớn từ kênh bancasurance thêm hấp dẫn thời gian qua. Nguồn tin riêng cho thấy, kênh bán bảo hiểm đã mang lại con số tổng doanh thu hơn 16.570 tỷ đồng cho các ngân hàng trên toàn thị trường trong 6 tháng đầu năm.

Tuy nhiên, nhằm đẩy mạnh doanh số, các đại lý lâu nay vẫn thường chia sẻ thu nhập kiếm được với khách hàng trong âm thầm, và giờ đến lượt các nhân viên ngân hàng cũng làm điều đó. Có thể thấy, việc các công ty bảo hiểm mạnh tay đầu tư cho kênh phân phối qua nhà băng từ nhiều năm trước đến nay đã cho trái ngọt, khi thị trường “điểm danh” đầy đủ các tên tuổi lớn với những khoản doanh thu phí gây ấn tượng.

SCB đứng đầu, với hơn 2.176 tỷ đồng nhờ sự hợp tác quán quân trong “làng” bancassurance – Manulife; tiếp theo là Techcombank (hơn 1.821 tỷ đồng), MB (hơn 1.614 tỷ đồng), VIB (hơn 1.517 tỷ đồng), Sacombank (hơn 1.223 tỷ đồng). Ở nhóm dưới là ACB (hơn 950 tỷ đồng), VPBank (hơn 881 tỷ đồng), BIDV (hơn 700 tỷ đồng) Vietcombank (687 tỷ đồng); Vietinbank (638 tỷ đồng), LienVietPostBank (hơn 433 tỷ đồng)…

Kết quả tăng trưởng tích cực của kênh phân phối qua ngân hàng là nhờ các bên liên tục đưa ra các chương trình ưu đãi cho khách mua qua kênh này. Chẳng hạn, khách hàng mua bảo hiểm BIDV MetLife qua BIDV sẽ được nhận nhiều quà tặng hấp dẫn như phiếu mua hàng VinID/Coop Mart/PNJ, đồng hồ Apple Watch, smart Tivi LG 4K 65 inch…

Phân khúc bancasurance những tháng cuối năm thêm rộn ràng khi Hanwha Life Việt Nam chính thức hợp tác với VietBank phân phối sản phẩm bảo hiểm nhân thọ. Trước khi bắt tay cùng VietBank, Hanwha Life Việt Nam từng hợp tác với Ngân hàng Woori Bank, song việc ký kết lần này mới chính thức đánh dấu sự gia nhập của doanh nghiệp bảo hiểm này vào kênh bancassurance. Còn với phía VietBank, Hanwha Life không phải là đối tác phân phối bảo hiểm đầu tiên. Trước đó, Ngân hàng đã từng hợp tác với Prudential.

Công ty Chứng khoán VNDirect dự báo, thu nhập từ phí dịch vụ của ACB sẽ tăng 54,2% so với mức giảm 10,6% vào năm 2020 nhờ vào hợp đồng bancassurance với Sun Life Việt Nam (với ước tính phí trả trước 370 triệu USD sẽ được phân bổ đều trong 15 năm).

Còn VietinBank có thể ghi nhận khoảng 1.400 tỷ đồng từ phí trả trước vào lợi nhuận từ thương vụ Manulife mua lại Aviva sẽ được phê duyệt trong năm 2022. Tại MB, thu nhập từ kinh doanh và dịch vụ bảo hiểm trong 9 tháng đạt tới hơn 5.656 tỷ đồng, chiếm 66% tổng thu nhập từ hoạt động dịch vụ, tăng tới 43,6% so với cùng kỳ năm trước. SeABank thì có nguồn thu từ hoa hồng môi giới bảo hiểm trong 9 tháng đầu năm 2021 đạt trên 186 tỷ đồng, tăng mạnh so với mức 106 tỷ đồng của cùng kỳ năm trước.

Theo thống kê sơ bộ của các doanh nghiệp bảo hiểm nhân thọ, tháng 9/2021, trong khi doanh thu phí mới từ kênh đại lý ước đạt hơn 1.908 tỷ đồng thì kênh hợp tác với ngân hàng ước đạt trên 1.118 tỷ đồng. 9 tháng đầu năm 2021, kênh đại lý tạo ra hơn 20.570 tỷ đồng doanh thu phí mới thì kênh ngân hàng mang về hơn 13.871 tỷ đồng.

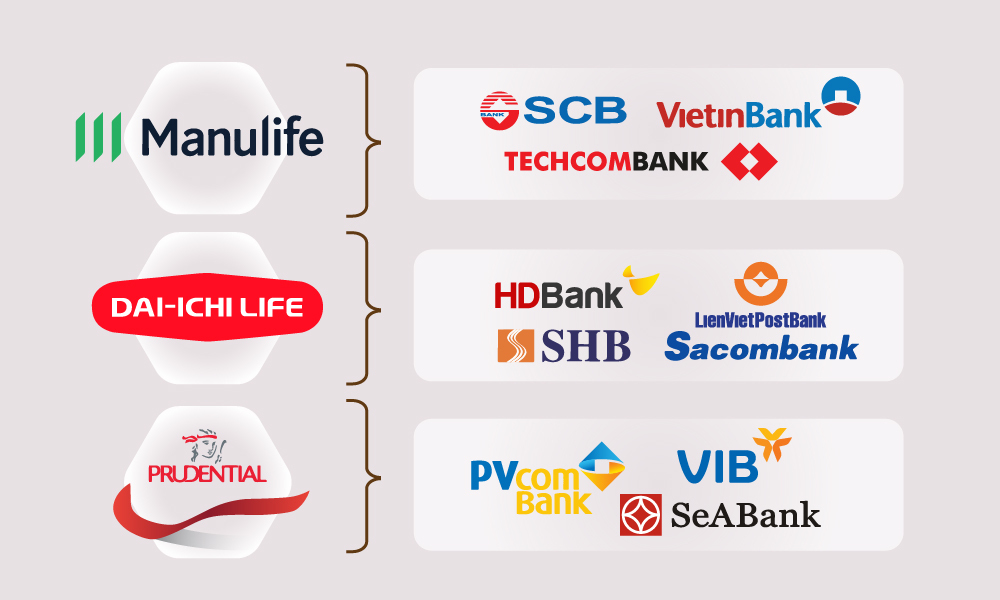

Manulife Việt Nam tiếp tục duy trì vị trí quán quân về doanh thu bancassurance khi tháng 9 ước tính thu về hơn 456 tỷ đồng, đưa tổng số phí mới thu về từ kênh hợp tác với ngân hàng trong 9 tháng lên 4.860 tỷ đồng. Tiếp theo là Prudential Việt Nam, với việc ghi nhận khoảng 262 tỷ đồng từ kênh bancassurance trong tháng 9, vượt nhẹ so với doanh thu từ kênh đại lý (260,9 tỷ đồng). Tính chung 9 tháng, Công ty ước đạt hơn 2.382 tỷ đồng doanh thu phí bảo hiểm khai thác mới từ kênh ngân hàng, trong khi doanh thu từ kênh đại lý đạt 2.007 tỷ đồng.

Daiichi Việt Nam đứng vị trí thứ 3, với khoảng 2.153 tỷ đồng doanh thu phí khai thác mới từ kênh ngân hàng trong cùng thời gian. Tiếp đến là MB Ageas (khoảng 1.773 tỷ đồng), Sun Life (khoảng 1.353 tỷ đồng), AIA (673 tỷ đồng), FWD (khoảng 672 tỷ đồng), Generali (khoảng 389,5 tỷ đồng), BIDV MetLife (khoảng 361,8 tỷ đồng), Aviva (khoảng 217 tỷ đồng). Việc tiếp tục giữ được nhịp độ tăng trưởng doanh thu phí bảo hiểm mới cao trên 1.000 tỷ đồng trong 9 tháng đầu năm 2021 của Manulife, Prudential, Dai-ichi Life, MB Ageas Life, Sun Life đều được cho là nhờ có mối quan hệ hợp tác với các đối tác ngân hàng lớn. Trong đó, SunLife gây chú ý đặc biệt sau khi ký hợp tác độc quyền với ACB vào cuối năm 2020, khiến doanh số đến từ kênh này tăng vọt trong 6 tháng đầu năm, từ mức 122 tỷ đồng trong tháng 1 lên 243 tỷ đồng vào tháng 6. Tuy có dấu hiệu giảm dần từ tháng 7 – 9 (lần lượt còn 91,8 tỷ đồng; 53,3 tỷ đồng và 67 tỷ đồng) nhưng tính chung, 9 tháng đầu năm, kênh bancassurance của Sun Life vẫn chiếm ưu thế áp đảo, cao hơn khoảng 6 lần so với kênh đại lý (chỉ hơn 218 tỷ đồng).

Nhật Hạ

(Tổng Hợp)