Trong tháng 8/2020, cả khối lượng đăng ký và giá trị phát hành trái phiếu thành công đều tăng mạnh so với tháng 7/2020.

Theo báo cáo của HNX, tính riêng tháng 8/2020, các doanh nghiệp đăng ký phát hành 127.092 tỷ đồng trái phiếu, tăng 68% so với tháng trước. Trong số này, có 37 doanh nghiệp phát hành thành công, với tổng giá trị đạt 38.339 tỷ đồng, chiếm 30% tổng giá trị đăng ký. Kỳ hạn phát hành bình quân là 3,97 năm.

Lũy kế 8 tháng đầu năm 2020, có 174 doanh nghiệp phát hành thành công với tổng giá trị phát hành trái phiếu đạt mức 237.729 tỷ đồng.

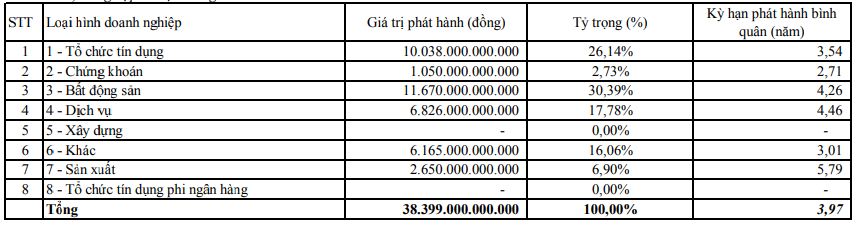

Thống kê tình hình nhóm doanh nghiệp phát hành trái phiếu trong tháng 8/2020 (Nguồn: HNX)

Trong tháng 8/2020, trái phiếu doanh nghiệp nhóm bất động sản đứng đầu với tổng giá trị phát hành đạt 11.670 tỷ đồng, chiếm tỷ trọng 30,39%. Tiêu biểu nhất, Công ty TNHH Saigon Glory từ ngày 26/8 – 28/8, qua 5 đợt phát hành trái phiếu, đã phát hành thành công 5.000 tỷ đồng trái phiếu, kỳ hạn 60 tháng.

Đứng thứ hai là nhóm ngân hàng với tổng giá trị phát hành đạt 10.038 tỷ đồng, tỷ trọng 26,14%. Đơn cử, Ngân hàng TMCP TMCP Bưu điện Liên Việt huy động 2.500 tỷ đồng qua 4 lô trái phiếu phát hành, Ngân hàng TMCP Việt Nam Thịnh Vượng phát hành 6 lô trái phiếu với tổng giá trị phát hành đạt 2.500 tỷ đồng, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam phát hành 5 lô trái phiếu với tổng giá trị phát hành đạt 1.867 tỷ đồng.

Đứng thứ ba là nhóm doanh nghiệp thuộc lĩnh vực dịch vụ. Trong tháng 8/2020, các doanh nghiệp nhóm này đã huy động thành công 6.826 tỷ đồng, tương đương tỷ trọng hơn 17,78% tổng giá trị phát hành.

Theo đánh giá từ SSI Research, Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP quy định về phát hành trái phiếu doanh nghiệp có hiệu lực từ 1/9 đưa ra các yêu cầu cao hơn đối với tổ chức phát hành khi thực hiện phát hành riêng lẻ.

Theo đó, quy định dư nợ phát hành trái phiếu riêng lẻ tại thời điểm phát hành (bao gồm cả khối lượng dự kiến phát hành) không vượt quá 5 lần vốn chủ sở hữu tại quý gần nhất. Các đợt phát hành phải cách nhau tối thiểu 6 tháng, mỗi đợt phải hoàn thành trong vòng 90 ngày kể từ ngày công bố thông tin; bắt buộc phải có hợp đồng tư vấn với tổ chức tư vấn (công ty chứng khoán, tổ chức tín dụng và định chế tài chính khác); bổ sung yêu cầu BCTC kiểm toán trong hồ sơ phát hành phải có ý kiến chấp nhận toàn phần, nếu ngoại trừ phải có giải thích hợp lý và xác nhận của kiểm toán.