Cuộc đua phát hành trái phiếu ngày càng nóng hơn khi xuất hiện doanh nghiệp bất động sản chịu chi lãi suất tới 18%. Tuy nhiên, lãi suất cao thường bao giờ cũng đi kèm với rủi ro lớn.

Cuộc đua phát hành trái phiếu ngày càng nóng khi xuất hiện doanh nghiệp chịu chi lãi suất tới 18%.

Xuất hiện đại gia chi lãi suất khủng đến 18% cho lô trái phiếu 3.000 tỷ đồng

Tập đoàn Apec vừa thông qua phương án phát hành 30 triệu trái phiếu Happy18 Bond với lãi suất lên tới 18%, kỳ hạn 5 năm cho nửa cuối năm 2020. Tổng giá trị phát hành dự kiến khoảng 3.000 tỷ đồng.

Đây được xem là trái phiếu có mức lãi suất “khủng” nhất trong nhóm trái phiếu bất động sản trên thị trường hiện nay. Trong 6 tháng đầu năm 2020, xuất hiện một số công ty huy động với mức cao cũng chỉ khoảng 12-13%.

Tuy nhiên, một nguyên tắc bất biến khi đầu tư, đó là lãi suất cao đi kèm với rủi ro lớn. Đặc biệt, bất động sản vốn là ngành được đánh giá có nhiều rủi ro. Đa số các dự án thường có vốn đầu tư lớn trong khi thu hồi vốn lâu, tính thanh khoản thị trường hiện nay cũng chậm lại rất nhiều bởi ảnh hưởng của Covid-19.

Vậy căn cứ vào đâu để doanh nghiệp đưa ra mức lãi suất “khủng” như vậy? Trả lời câu hỏi này, ông Nguyễn Quang Huy – Tổng Giám đốc Tập đoàn APEC cho biết, mục đích của việc huy động 3.000 tỷ đồng là nhằm phát triển từ 3-5 dự án lớn.

“Trong thời gian dịch Covid kéo dài, đây là cơ hội vàng để M&A dự án với vị trí đắc địa, giá hợp lý, pháp lý đầy đủ. Ưu tiên tính thần tốc, mua xong một thời gian sau triển khai xây dựng và công tác bán hàng. Doanh số của các dự án mang lại gấp 3-5 lần tổng số tiền chúng tôi đi mua”, ông Huy nói.

Cũng theo vị này, lãi suất trả vào kỳ cuối cùng, phân chia lợi nhuận của dự án vào giai đoạn cuối của dự án. Trong vòng 5 năm thì hiện đang thời kỳ khủng hoảng, giá bất động sản đang hấp dẫn. Sau 2-3 năm với vị trí đắc địa giá sẽ tăng gấp đôi gấp ba.

Như vậy, cơ sở để doanh nghiệp này đưa ra mức lãi suất khủng đó là kỳ vọng việc giá bất động sản sẽ tăng mạnh sau Covid-19. Thậm chí doanh thu từ các dự án mang lại gấp 3-5 lần số tiền doanh nghiệp bỏ ra tại thời điểm hiện nay. Tuy nhiên theo các chuyên gia, việc kinh doanh, trả lãi suất cực cao nhưng dựa trên kỳ vọng như vậy tiềm ẩn rất nhiều rủi ro.

Chưa kể bất động sản vốn là lĩnh vực không ưu tiên nên ngân hàng phải thực hiện lộ trình siết chặt vốn tín dụng đổ vào. Ngân hàng Nhà nước đã tăng hệ số rủi ro khi kinh doanh bất động sản từ 150% lên 200%.

Các chuyên gia cảnh báo một số rủi ro mà nhà đầu tư có thể gặp phải khi tham gia mua trái phiếu trên thị trường thuộc bất kỳ lĩnh vực nào, đó là: Doanh nghiệp không thực hiện được các điều kiện, điều khoản của trái phiếu, không thanh toán đầy đủ, đúng hạn gốc, lãi trái phiếu. Doanh nghiệp không thực hiện cam kết với nhà đầu tư về mua lại trái phiếu trước hạn.

Đặc biệt, do khả năng trả nợ của doanh nghiệp phụ thuộc rất lớn vào kết quả hoạt động sản xuất, kinh doanh, hiệu quả sử dụng nguồn vốn huy động, nên các nhà đầu tư cá nhân cần thận trọng khi quyết định đầu tư vào trái phiếu doanh nghiệp, nhất là lĩnh vực bất động sản.

Cuộc đua trái phiếu tăng trưởng quá nóng, tiềm ẩn rủi ro

Theo báo cáo của SSI Research, các doanh nghiệp phát hành tổng cộng 171,5 nghìn tỷ đồng trong 6 tháng đầu năm 2020, tăng tới 61,3% – bỏ xa mức tăng trưởng 37% của năm 2019. Trong đó, các doanh nghiệp bất động sản và ngân hàng chiếm gần 70% tổng lượng phát hành.

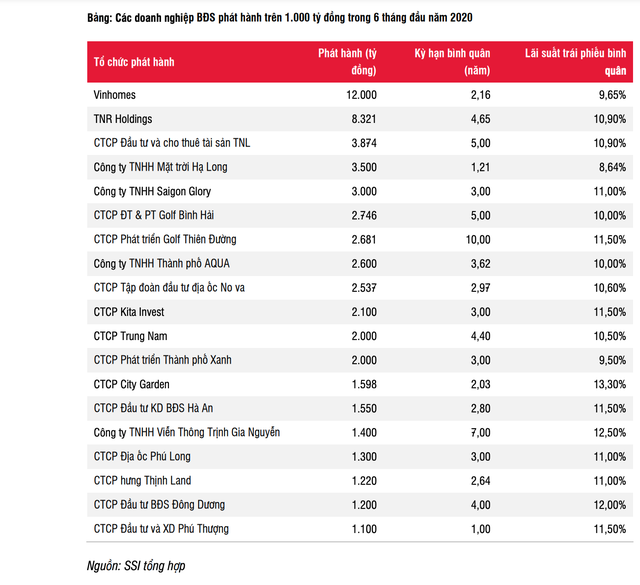

Cụ thể nhóm các doanh nghiệp bất động sản trong 6 tháng đầu năm 2020 phát hành tổng cộng 71,6 nghìn tỷ đồng, chiếm 41,8% tổng lượng phát hành và tăng 57,5% so với cùng kỳ năm trước.

Theo các chuyên gia SSI Research, nhóm các doanh nghiệp bất động sản phát hành nhiều nhất trong nửa đầu năm 2020. Đứng thứ 2 là nhóm ngân hàng với tổng giá trị phát hành là 47,3 nghìn tỷ đồng, chiếm tỷ trọng 27,6% và tăng 31,2%.

Các trái phiếu bất động sản trong quý 2/2020 có kỳ hạn bình quân là 3,26 năm và lãi suất phát hành bình quân là 10,42%/năm – giảm so với mức 3,85 năm và 10,77%/năm của quý I/2020.

Các nhà đầu tư cá nhân mua 14,5 nghìn tỷ đồng trái phiếu bất động sản trên sơ cấp, chiếm 20% tổng lượng phát hành trong 6 tháng đầu nam 2020.

“Sự phát triển của thị trường trái phiếu nói chung và thị trường trái phiếu doanh nghiệp nói riêng là tất yếu để tạo sự cân bằng và nâng cao chất lượng thị trường tài chính Việt Nam”, chuyên gia SSI Research nhận định.

Tuy nhiên, chuyên gia SSI Research cũng cảnh báo mức tăng trưởng quá nóng giai đoạn gần đây tiềm ẩn nhiều rủi ro với sự bền vững của thị trường. Từ đầu năm đến nay, Bộ Tài chính đã liên tục phát đi cảnh báo với thị trường, lấy ý kiến thị trường và đã chính thức ban hành Nghị định 81 sửa đổi, bổ sung Nghị định 163.

Các cảnh báo với nhà đầu tư cũng đặc biệt được lưu ý hơn khi quyết định rót tiền vào các lô trái phiếu có mức lãi cao đột biến. Theo đó, Bộ Tài chính nhấn mạnh cân nhắc tiềm lực tài chính của đơn vị phát hành, mục đích sử dụng vốn cũng như tính hiệu quả kinh doanh.

Nguyễn Mạnh