Quả bom nợ xấu tại các ngân hàng được dự báo sẽ càng phình to sau đợt dịch Covid-19 bùng phát lần thứ hai trong năm, nhưng không vì thế mà hệ thống “mất bình tĩnh”.

Nợ xấu đã tăng sau đợt dịch Covid-19 lần một?

Hầu hết các ngân hàng đã công bố báo cáo tài chính quý II với mức lợi nhuận tương đối khả quan so với các nhóm ngành khác. Thống kê của Reatimes cho thấy, có tới 2/3 ngân hàng có lợi nhuận tăng trưởng so với cùng kỳ, dù tốc độ tăng trưởng có thể bị ảnh hưởng bởi dịch bệnh và các yếu tố kèm theo. Tuy nhiên, báo cáo nửa đầu năm cũng ghi nhận nợ xấu tăng 2 chữ số so với đầu năm, chủ yếu tại nợ có khả năng mất vốn.

Đầu tiên phải kể đến Kienlongbank. Ngân hàng này cho biết tính đến hết tháng 6, nợ xấu tăng 5,5 lần, tương đương tăng hơn 500% lên 2.249 tỷ đồng. Theo đó, tỷ lệ nợ xấu nâng từ 1,02% lên 6,59%. Theo giải trình của ngân hàng, nợ nhóm 5 có gần 1.900 tỷ đồng các khoản vay của một nhóm khách hàng với tài sản đảm bảo là cổ phiếu Sacombank (mã STB) được phân loại theo quyết định của Ngân hàng Nhà nước (NHNN). Từ đầu năm, Kienlongbank đã rao bán số cổ phiếu này tới 4 lần nhưng vẫn chưa thành công. Mức giá giao bán gấp đôi giá STB đang giao dịch trên thị trường.

Theo sau, LienVietPostBank có nợ xấu tăng 24% lên 2.506 tỷ đồng. Riêng nợ có khả năng mất vốn tăng 22%, quanh 1.738 tỷ đồng. Tỷ lệ nợ xấu tăng 21 điểm cơ bản lên 1,65%.

Một số ngân hàng như BacABank, Sacombank, Vietcombank hay VIB đều ghi nhận nợ xấu tăng 11 – 29%. Việc nợ xấu tăng là điều tất yếu xảy ra của nền kinh tế cũng như hệ thống tài chính trước dịch bệnh. Theo đó, các ngân hàng phải đồng thời đẩy mạnh trích lập dự phòng.

Vietcombank có tỷ lệ nợ xấu nâng từ 0,79% lên 0,83%. Nợ cần chú ý trong nửa đầu năm tăng 2 lần lên 7.724 tỷ đồng. Ngân hàng tăng dự phòng rủi ro cho vay từ 10.416 tỷ đồng lên 16.371 tỷ đồng, tương đương cao hơn 57% so với đầu năm.

Nợ xấu Sacombank cũng tăng lên 6.682 tỷ đồng, trong đó nợ dưới tiêu chuẩn tăng 1,8 lần lên 850 tỷ đồng, nợ có khả năng mất vốn tăng 5% so với đầu năm, ở mức 5.288 tỷ đồng. Tỷ lệ nợ xấu nâng từ 1,93% lên 2,15%.

.jpg)

BacABank báo nợ xấu trong 6 tháng qua quanh 598 tỷ đồng, chiếm 0,8% tổng dư nợ. Đầu năm, tỷ lệ này là 0,68%. Chi phí trích lập tăng 45% lên 165,8 tỷ đồng, khiến lợi nhuận nửa đầu năm của ngân hàng giảm 19% .

Không có nhiều ngân hàng giảm tỷ lệ nợ xấu trong nửa đầu năm. Số ít này có VPBank, ngân hàng ghi nhận nợ xấu giảm từ 3,42% xuống 3,18%. Hay như, SeABank báo giảm 4% nợ xấu, xuống 2.190 tỷ đồng, tỷ lệ nợ xấu cũng hạ từ 2,3% còn 2,23%.

Áp lực nợ xấu có thể nhìn thấy rõ bằng việc tăng cường xử lý nợ xấu qua làn sóng phát mãi tài sản tại các ngân hàng. Và nhìn ở góc độ tích cực thì động thái trên là tín hiệu tốt. Mới đây, hàng loạt ngân hàng, tổ chức tín dụng đang ồ ạt thanh lý các dự án bất động sản là tài sản đảm bảo để thu hồi nợ xấu.

Mới đây, Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) chi nhánh Sở Giao dịch 2 thông báo chọn tổ chức đấu giá khoản nợ của Công ty TNHH Xây dựng – Sản xuất – Thương mại Tài Nguyên. Tài sản thế chấp là quyền sử dụng đất và tài sản gắn liền với đất hình thành trong tương lai thuộc Dự án Kenton Node (huyện Nhà Bè, TP.HCM).

Tài sản này được đồng thế chấp tại BIDV, MSB, PVcomBank, trong đó BIDV chiếm 58% giá trị tài sản. Giá trị định giá tài sản là hơn 7.836 tỷ đồng, trong đó tài sản bảo đảm được phân chia, hạch toán tại BIDV hơn 4.545 tỷ đồng.

Dự án Kenton Node có tổng vốn đầu tư 300 triệu USD, được xem là dự án bất động sản tầm cỡ nhất khu Nam TP.HCM thời điểm đó. Thế nhưng, hơn 10 năm sau, dự án này vẫn chỉ là những khối bê tông xám xịt.

Trước đó, Ngân hàng BIDV chi nhánh Gia Định cũng phát đi thông báo phát mãi 65 căn hộ tại chung cư Kỷ Nguyên (quận 7, TP.HCM) do Công ty Cổ phần Đức Khải làm chủ đầu tư. Giá bán khởi điểm dao động từ 2,188 – 5,4 tỷ đồng/căn, diện tích từ 135,98m2 đến 368,45m2. Như vậy, bình quân giá bán chỉ từ 15 – 16 triệu đồng/m2, mức giá này đã bao gồm thuế giá trị gia tăng (VAT).

Nhiều ngân hàng khác như VietinBank, Techcombank, Sacombank, LienVietPostBank. cũng đang miệt mài bán nợ, phát mãi tài sản để thu hồi nợ.

Ngân hàng Thương mại Cổ phần Sài Gòn (SCB) vừa rao bán trực tiếp 7 tài sản là bất động sản có giá trị từ vài tỷ đồng đến hàng trăm tỷ đồng. Trong số này, một tài sản hiện được SCB rao bán với giá 830 tỷ đồng là kho Phước Sơn tại thị xã Thuận An (Bình Dương). Các tài sản khác là nhà ở dân cư và quyền sử dụng đất cũng đang được SCB rao bán với giá từ 2,2 tỷ đồng đến 10 tỷ đồng.

Việc phát mãi, thanh lý nợ xấu của các ngân hàng thương mại trong năm nay dự báo sẽ khó khăn hơn nhiều so với những năm trước. Tuy nhiên điều này cũng cho thấy nỗ lực của các thành viên trong hệ thống tài chính trước áp lực dịch bệnh.

Nợ cơ cấu lại còn nguy hiểm hơn?

Theo VNDirect, tốc độ hình thành nợ xấu phụ thuộc vào 3 yếu tố, gồm:

Thứ nhất, cơ cấu cho vay giữa phân khúc doanh nghiệp và cá nhân: Các ngân hàng tập trung cho vay bán lẻ có têp khách hàng đa dạng hơn sẽ có ít rủi ro tín dụng hơn các ngân hàng tập trung cho vay doanh nghiệp, nhờ rủi ro tập trung thấp hơn.

Thứ hai, khẩu vị rủi ro của ngân hàng: Nợ xấu của ngân hàng có dư nợ lớn đối với các lĩnh vực rủi ro cao như bất động sản, cho vay tín chấp được dự báo sẽ tăng nhanh hơn các ngân hàng khác.

Thứ ba, mức độ rủi ro tập trung: Việc phụ thuộc nhiều vào một số khách hàng/nhóm khách hàng lớn tạo ra rủi ro thất thoát vốn.

Với những lý do trên, nhóm phân tích VNDirect cho rằng, những ngân hàng có dư nợ lớn cho vay tín chấp và bất động sản sẽ khó xử lý nợ xấu hơn.

Đầu năm, trước tác động của dịch Covid-19, NHNN đã ban hành Thông tư 01 quy định, hướng dẫn tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (gọi chung là TCTD) cơ cấu lại thời hạn trả nợ, miễn, giảm lãi phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng.

Chỉ đạo của NHNN đã thúc đẩy “cứu sống” rất nhiều doanh nghiệp trước bờ vực phá sản và cũng là yếu tố kim chỉ nam góp phần vực dậy nền kinh tế. Tuy vậy, không có nghĩa các tổ chức tín dụng chủ quan.

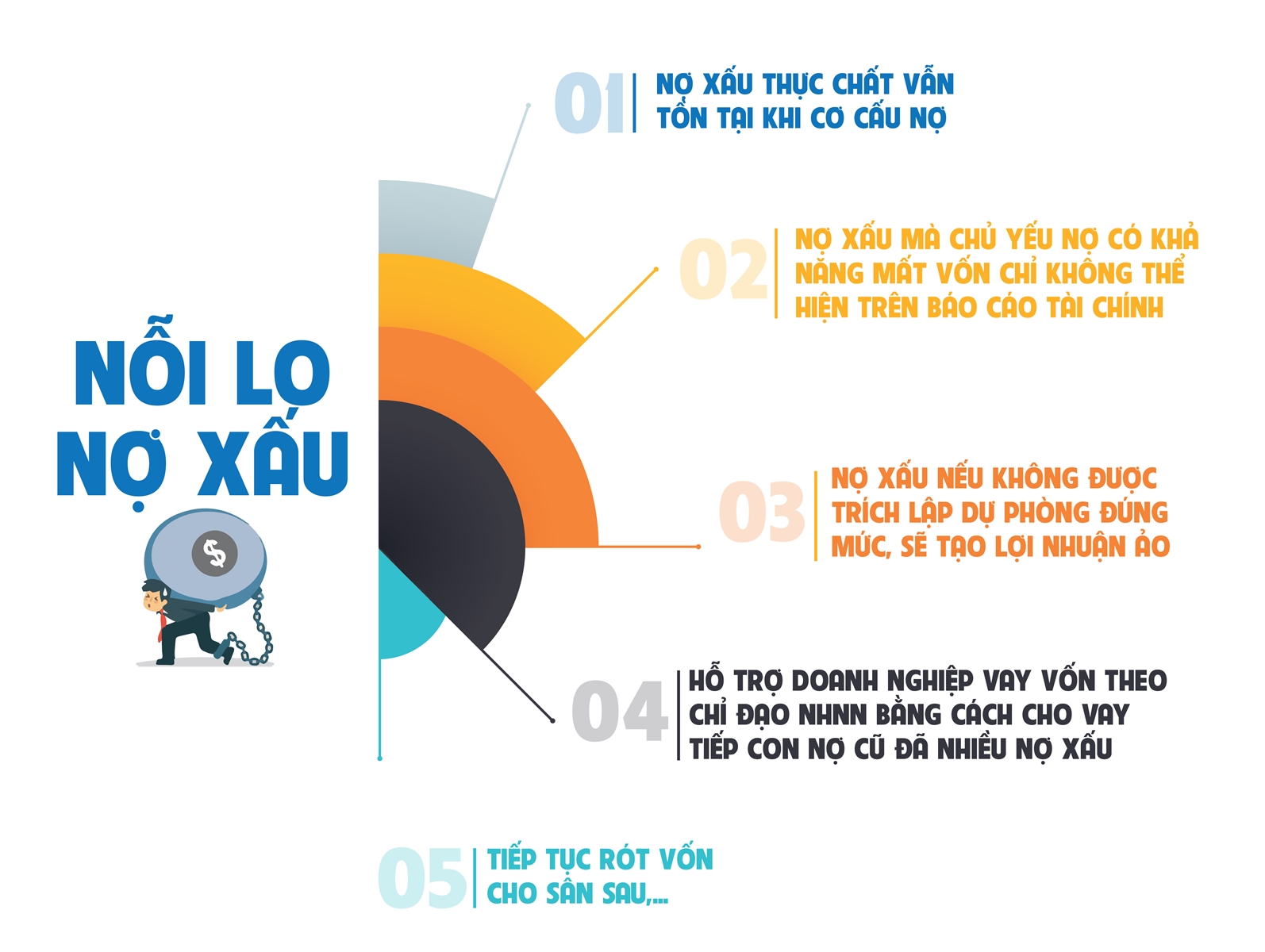

TS. Nguyễn Trí Hiếu – chuyên gia tài chính ngân hàng cho rằng, Thông tư 01 giúp một số doanh nghiệp không bị chuyển nhóm nợ thành nợ xấu, để tiếp tục vay tiền các nhà băng. Tuy nhiên, điều này cũng đẩy rủi ro về phía ngân hàng.

Lý do là, nợ xấu phát sinh thực chất vẫn tồn tại, Thông tư 01 khiến một phần nợ xấu không thể hiện trên báo cáo tài chính. Các ngân hàng nên thận trọng và có dự phòng cần thiết cho những khoản nợ xấu bị cơ cấu lại.

Theo đó, lợi nhuận ngân hàng năm 2020 có thể không thực nếu không dự phòng nợ xấu đúng mức. Các TCTD cần thận trọng với 2 loại nợ là nợ được cơ cấu lại và những khoản nợ mới cho vay.

Tiếp nỗi lo rủi ro nợ mới?

Song song với việc đẩy mạnh tái cơ cấu, giãn nợ cho khách hàng bị ảnh hưởng bởi Covid-19, các ngân hàng cũng đẩy mạnh giải ngân với mức lãi suất ưu đãi. Tuy nhiên, diễn biến dịch bệnh phức tạp, hoạt động sản xuất, kinh doanh bị ảnh hưởng dẫn đến nợ xấu càng ngày càng phình to.

Tín dụng nhiều ngân hàng tăng trưởng âm và khẩu vị của ngân hàng sau đợt bùng phát dịch Covid-19 lần đầu cũng không khác nhiều, chỉ có mức độ kiểm soát cần chặt chẽ hơn. Chẳng hạn như, không phải nhà băng cho vay chỉ vì khoản tín dụng đó có tài sản đảm bảo. Muốn vay được vốn, khách hàng phải chứng minh được tính khả thi của dự án sản xuất, kinh doanh, cũng như khả năng trả nợ. Hay như, thay vì triển khai các chính sách giảm lãi suất cho khách hàng vay mới, ngân hàng tập trung giảm lãi cho khách đang vay, bởi nhu cầu vay mới không khả quan.

Sau khi dịch bệnh xảy ra, các khoản nợ cũ được cơ cấu lại và giữ nguyên nhóm nợ (tức không bị chuyển nhóm nợ) thì khách hàng vẫn đủ điều kiện để được vay mới. Nhưng khi vay mới để củng cố, tái cơ cấu hoạt động, doanh nghiệp cần vạch ra được phương án để có thể trả được khoản nợ mới và một phần nợ đã vay trước. Đó cũng là lý do các ngân hàng hết sức thận trọng trong việc rót thêm vốn mới cho doanh nghiệp bị ảnh hưởng bởi dịch bệnh.

Ông Nguyễn Quốc Hùng – Vụ trưởng Vụ Tín dụng các ngành kinh tế (NHNN) đánh giá, trong bối cảnh khách hàng khó khăn do ảnh hưởng của dịch bệnh thì các ngân hàng cũng đang chịu hậu quả nặng nề khi doanh nghiệp không trả được nợ, tiềm ẩn nợ xấu gia tăng và ảnh hưởng đến an toàn hoạt động của hệ thống ngân hàng.

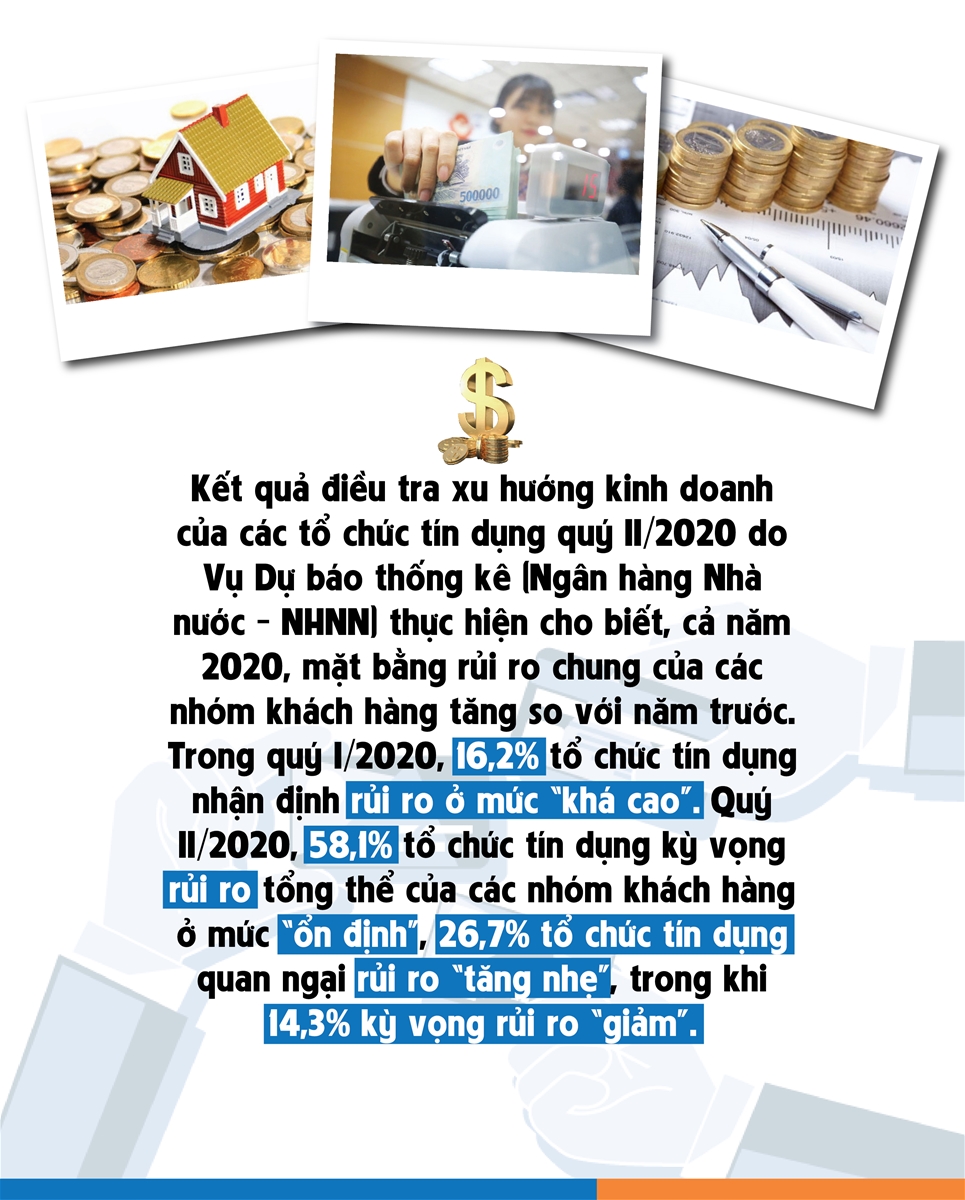

Thực tế, diễn biến nợ xấu có xu hướng đi lên tại các ngân hàng hiện nay thậm chí còn được dự báo có thể trở nên bi đát hơn trong thời gian tới đây.

Phó Chánh Thanh tra – Cơ quan Thanh tra giám sát (NHNN) Trần Đăng Phi trước đó cũng cảnh báo về khả năng nợ xấu sẽ tăng trong năm nay, dù trong thời gian qua các ngân hàng được áp dụng rất nhiều biện pháp như cơ cấu lại nợ, giữ nguyên nhóm nợ, điều chỉnh thời hạn trả nợ.

Theo các kịch bản nợ xấu mà NHNN xây dựng trong đợt dịch Covid-19 lần một, tỷ lệ nợ xấu có thể tăng từ 3% vào cuối năm 2020 lên 3,7% tùy theo diễn biến của dịch bệnh và thậm chí có thể còn cao hơn. Điều này sẽ ảnh hưởng không nhỏ đến tiến độ thực hiện phương án cơ cấu lại gắn với xử lý nợ xấu của các tổ chức tín dụng và khả năng phục hồi của những tổ chức tín dụng yếu kém.

Mộc Trà