Việc tiếp cận tín dụng dễ dàng hơn, lãi suất thấp hơn để hỗ trợ cho phục hồi tăng trưởng là mong mỏi không của riêng ai, nhưng cần có các giải pháp để tháo gỡ đúng điểm nghẽn mới giải quyết được vấn đề số lượng và chất lượng của tăng trưởng tín dụng.

Cầu tín dụng thấp

Ông Nguyễn Minh Cường – chuyên gia kinh tế trưởng của ADB tại Việt Nam cho rằng, trong bối cảnh tăng trưởng kinh tế năm nay dự báo chỉ khoảng 3% và các DN gặp nhiều khó khăn về thị trường đầu ra (đặc biệt là xuất khẩu) chứ không phải do năng lực sản xuất hay thiếu vốn, nên việc tăng trưởng tín dụng đạt được mức 10% là rất khó. Theo chuyên gia này, dòng chảy tín dụng về cơ bản cần dựa trên bức tranh tác động của dịch Covid-19 đến các ngành nghề, lĩnh vực và các DN hoạt động trong các lĩnh vực đó.

Tuy Covid-19 tác động đến tất cả các ngành nghề, lĩnh vực, nhưng mức độ nặng – nhẹ khác nhau. Theo đó, có những DN vẫn có khả năng phát triển tốt; nhưng cũng có những DN gặp khó khăn rất lớn, thậm chí không còn khả năng phục hồi; và những DN nằm “nhờ nhờ” ở giữa – khó phát triển nhanh được, nhưng cũng không khó khăn đến mức không thể phục hồi.

“Với những DN có khả năng phát triển, hồi phục nhanh thì cần có các cơ chế để đáp ứng nhu cầu tín dụng cho họ tốt hơn. Trong khi với các DN gặp khó khăn rất lớn một mặt cần hỗ trợ khẩn cấp (từ phía CSTK) để họ giữ chân được người lao động, mặt khác cần đẩy mạnh tái cơ cấu. Đối tượng những DN “nhờ nhờ” ở giữa thì vẫn cần đáp ứng nhu cầu tín dụng, song không phải bằng cách gây sức ép để các ngân hàng phải cho vay, mà cần phát huy tốt vai trò của bảo lãnh tín dụng để DN có thể tiếp cận vốn”, ông Cường đề xuất.

Theo chuyên gia này, mấu chốt hiện nay là nhu cầu tín dụng và khả năng hấp thụ của DN ra sao. Tăng trưởng kinh tế thấp đi, số DN giải thể và ngừng hoạt động tăng, thu nhập của cá nhân và DN giảm… Tất cả những yếu tố đó cho thấy nhu cầu và khả năng hấp thụ tín dụng thấp đi.

Chia sẻ quan điểm này, TS. Cấn Văn Lực cho rằng, vấn đề chính hiện nay không phải là lãi suất hay tiếp cận vốn mà chủ yếu là ở khả năng hấp thụ vốn thấp của DN. “Còn chúng ta đều thấy là các ngân hàng đang muốn đẩy tín dụng ra trong bối cảnh thanh khoản dồi dào”, TS. Lực nói.

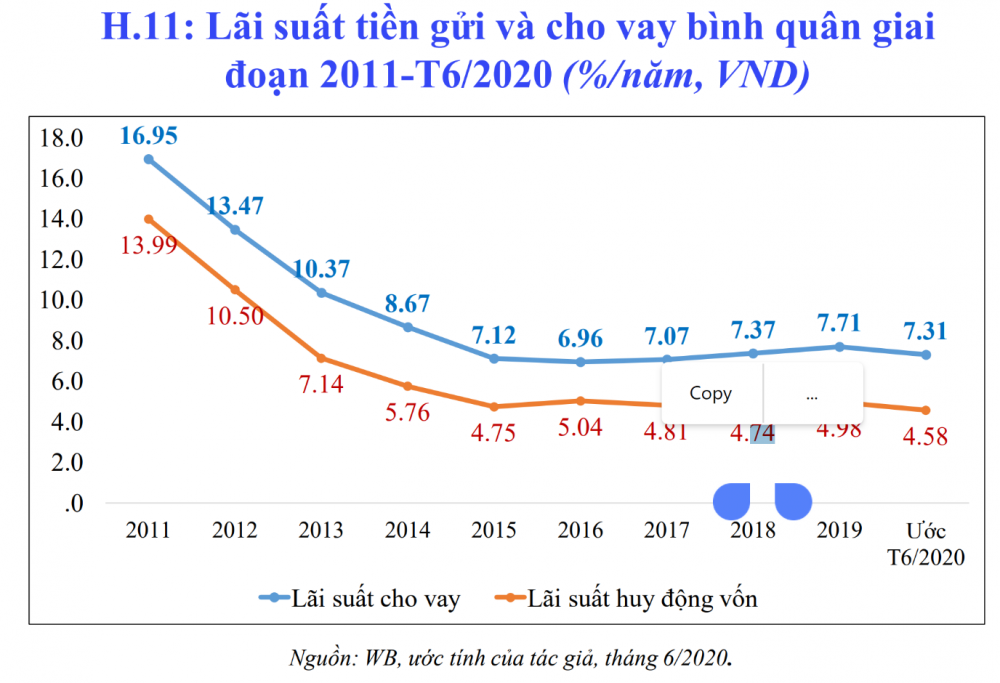

Lãi suất tiền gửi và cho vay bình quân giai đoạn 2011-2020

Linh hoạt, tăng khả năng tiếp cận vốn

Giới chuyên gia cho rằng, nỗ lực hỗ trợ của hệ thống ngân hàng vừa qua rất đáng ghi nhận. NHNN đã hai lần cắt giảm các mức lãi suất điều hành và trần lãi suất huy động, cho vay ngắn hạn, tạo điều kiện để các NHTM giảm thấp mặt bằng lãi suất cho vay để hỗ trợ DN. NHNN cũng đã ban hành Thông tư 01/2020/TT-NHNN cho phép các TCTD cơ cấu lại thời hạn trả nợ, miễn giảm lãi, phí, giữ nguyên nhóm nợ cho các khách hàng gặp khó khăn do dịch Covid-19.

Hiện NHNN đang lấy ý kiến dự thảo thông tư sửa đổi, bổ sung một số điều của Thông tư 22 về các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động (trong đó đề xuất lùi thời hạn siết tỷ lệvốn ngắn hạn cho vay trung dài hạn thêm 6 hoặc 12 tháng so với lộ trình dự kiến trước đây)… “Những gì ngành Ngân hàng đã làm thời gian vừa qua là rất kịp thời và có lẽ cũng chỉ có thể làm như vậy thôi”, một chuyên gia nhận định.

Ông Nguyễn Minh Cường cũng cho rằng, hiện nay chúng ta vẫn đang trong giai đoạn khẩn cấp chứ chưa phải giai đoạn phục hồi tăng trưởng nên sẽ cần dựa nhiều hơn vào các hỗ trợ từ phía CSTK để vượt qua các khó khăn. “Tín dụng sẽ hữu ích hơn trong thời kỳ phục hồi tăng trưởng, bởi khi đó nhu cầu mở rộng sản xuất kinh doanh tăng và cầu tín dụng sẽ tăng lên nhanh chóng”, chuyên gia này nói.

Bên cạnh đó, trong khi nhất quán quan điểm không thể hạ chuẩn tín dụng, nhưng các chuyên gia cho rằng vẫn có những giải pháp để giúp tăng tín dụng cũng như khả năng tiếp cận tín dụng cho các DN có nhu cầu.

Theo TS. Cấn Văn Lực, một giải pháp nữa cần triển khai là tăng khả năng tiếp cận vốn cho các DNNVV – nhóm DN chịu tác động rất lớn vì Covid-19. “Để làm được điều này, cần triển khai tốt hơn hoạt động của Quỹ hỗ trợ DNNVV, đồng thời cần khôi phục hoạt động hoặc củng cố tốt hơn vai trò của các quỹ bảo lãnh tín dụng để phối hợp tốt với các ngân hàng trong thúc đẩy cho vay”.

Mỗi khi nền kinh tế, hoạt động sản xuất kinh doanh của DN rơi vào khó khăn và nhu cầu thúc đẩy tăng trưởng kinh tế trở thành ưu tiên hàng đầu thì giảm lãi suất để thúc đẩy tín dụng thường luôn được tính đến.

Tuy nhiên, điều này không hẳn lúc nào cũng đúng. Như các chuyên gia đã chỉ ra trong bối cảnh Covid-19 hiện nay, tắc nghẽn chính không phải là lãi suất cao mà nằm ở khả năng hấp thụ tín dụng của DN. Bên cạnh đó, câu chuyện tín dụng lúc này không chỉ chủ yếu xoay quanh mối quan hệ DN – ngân hàng như trong bối cảnh bình thường mà còn liên quan đến nguồn tiền gửi (huy động – và lãi suất huy động đóng vai trò rất quan trọng trong quyết định lãi suất cho vay ra).

Các chuyên gia cảnh báo, nếu lãi suất huy động không còn đủ sức hấp dẫn để nguồn tiền gửi tiếp tục chảy vào kênh NH mà qua các kênh rủi ro hơn thì kinh tế vĩ mô sau đó thậm chí có thể rơi vào tình trạng thiếu ổn định.

Theo Thời báo Ngân hàng