Trong khi nhiều người cho rằng ngành ngân hàng vẫn “ăn nên làm ra”, thì áp lực vô hình đang đè nặng ngành này lẫn mọi thành phần kinh tế đang chờ vốn.

Trước thực trạng này, NHNN dự kiến sẽ giãn lộ trình siết vốn huy động ngắn hạn cho vay trung và dài hạn đối với các ngân hàng thương mại.

Tín hiệu “cảnh báo đỏ”

Những ca lây nhiễm COVID-19 cộng đồng mới xuất hiện gần đây đang dấy lên lo ngại nền kinh tế có nguy cơ trở lại thời kỳ báo động đỏ. Và đáng quan ngại hơn, sau những tháng dịch bệnh cùng sự đứt gãy chuỗi cung ứng toàn cầu, nhiều doanh nghiệp chưa thể phục hồi. Do đó, tạo điều kiện cho các ngân hàng hỗ trợ doanh nghiệp cần mạnh mẽ hơn bao giờ hết.

Muốn ngân hàng hỗ trợ doanh nghiệp và người dân, trước hết chính sách cần sự “dễ thở” với chính ngân hàng. Để công bố được lợi nhuận tốt nhằm an lòng cổ đông, nhà đầu tư và có đà cạnh tranh, nhiều ngân hàng đã phải hy sinh chấp nhận hẹp lợi nhuận vốn ROEA do quá trình tăng vốn và giữ lại lợi nhuận. Trích lập dự phòng đang tăng mạnh mẽ ở hầu hết các ngân hàng và quan trọng hơn, chính sách được khoanh, giãn nợ theo Thông tư 01/2020/TT-NHNN có thể khiến nợ xấu sẽ “nhảy số”.

Siết chất lượng tín dụng dù còn hay gần chạm room là tinh thần mà hầu hết các tổ chức tín dụng cũng đang phủ sóng, bên cạnh việc nỗ lực triển khai các chương trình hỗ trợ doanh nghiệp, người dân.

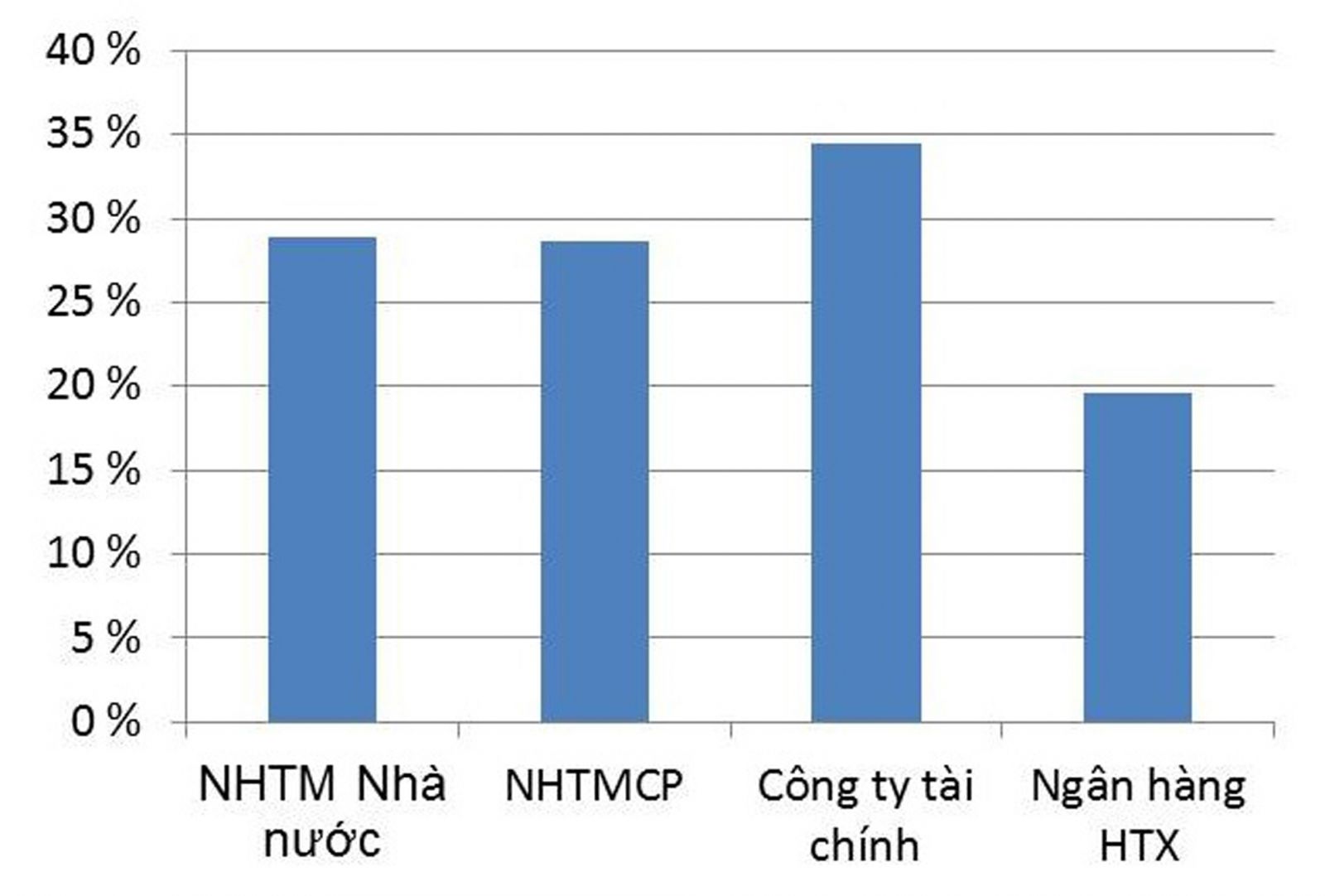

Tỷ lệ vốn ngắn hạn cho vay trung và dài hạn của hệ thống ngân hàng tính đến ngày 31/3/2020. Nguồn NHNN

Rất may, NHNN vừa công bố dự thảo Thông tư sửa đổi, bổ sung một số điều của Thông tư số 22/2019/TT-NHNN theo hướng xem xét lùi lộ trình áp dụng tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung – dài hạn theo 2 phương án. Điều này được kỳ vọng sẽ góp phần giảm áp lực cho các ngân hàng.

Chọn phương án nào?

Theo chia sẻ của nhiều Lãnh đạo ngân hàng, trong quy định của dự thảo nói trên, việc chọn 1 trong 2 phương án đều có ưu và nhược điểm. Phương án 1, lùi thời hạn áp dụng tỷ lệ này thêm 6 tháng.

Cụ thể, từ ngày 1/1/2020 đến hết ngày 31/3/2021 là 40%; từ 1/4/2021 đến hết ngày 31/3/2022 là 37%; từ ngày 1/4/2022 đến hết ngày 31/3/2023 là 34%; từ ngày 1/4/2023 là 30%. Trong khi phương án 2 là lùi thời hạn áp dụng tỷ lệ này thêm 1 năm: Từ ngày 1/1/2020 đến hết ngày 30/9/2021 là 40%; từ ngày 1/10/2021 đến hết ngày 30/9/2022 là 37%; từ ngày 1/10/2022 đến hết ngày 30/9/2023 là 34%; từ ngày 1/10/2023 là 30%.

Tuy nhiên, đứng ở góc độ các ngân hàng, họ mong đợi được lùi thời hạn áp dụng tỷ lệ nói trên thêm 1 năm. Bởi trên thực tế, các ngân hàng hiện nay không có quá nhiều khó khăn trong việc thực hiện siết tỷ lệ vốn huy động ngắn hạn cho vay trung và dài hạn, thậm chí một số ngân hàng đã chủ động giảm tỷ lệ này xuống mức thấp hơn quy định dự kiến. Nhưng với bối cảnh đầy thách thức chung của nền kinh tế toàn cầu và những vấn đề mới phát sinh của Việt Nam trong “vòng dịch” có nguy cơ tái diễn mới, nếu không có sự điều chỉnh linh hoat, các ngân hàng tất yếu sẽ bị hẹp dư địa tiếp vốn cho vay doanh nghiệp.

Hơn nữa, nền kinh tế cũng chỉ còn 5 tháng để bước qua 2021. “Trận địa” COVID-19 còn chưa biết sẽ diễn tiến ra sao vào mùa đông – xuân tới, trong khi vaccine chưa có tín hiệu chắc chắn. Do đó, đặt một “đường rộng” có tính dài hơn để ngân hàng được mạnh tay thúc đẩy hỗ trợ doanh nghiệp sẽ là lựa chọn điều chỉnh hợp lý.

Ths. Nguyễn Lê Ngọc Hoàn/Enternews