Trước diễn biến phức tạp của đại dịch Covid-19, các ngân hàng thương mại đã đồng thuận giảm lãi suất để hỗ trợ doanh nghiệp và người dân vượt qua khó khăn. Đợt giảm lãi suất lần này sẽ tập trung vào các doanh nghiệp đang chịu tác động nặng nề từ đại dịch.

Ngày 9/7 vừa qua, Ngân hàng Nhà nước đã tổ chức cuộc họp trực tuyến bàn các giải pháp triển khai NQ63. Tại cuộc họp này, đã bàn rất nhiều nội dung, trong đó đặc biệt lưu ý đến làm sao để giảm lãi suất hỗ trợ doanh nghiệp. Các ngân hàng đã thống nhất giảm lãi suất cho vay. Thời gian giảm lãi suất sẽ thực hiện sớm trong tháng 7 cho đến hết năm 2021.

Tiếp tục sáng ngày 12/7, Hiệp hội Ngân hàng đã họp với 16 ngân hàng lớn nhất hệ thống gồm Vietcombank, Agribank, VietinBank, BIDV, MB, Techcombank, SHB, LienVietPostBank, VPBank, VIB, TPBank, SeABank, MSB, Sacombank, ACB, HDBank. Cuộc họp ghi nhận nhiều ý kiến của các ngân hàng, trong đó hầu hết đều cho rằng sẽ giảm lãi tuỳ từng đối tượng và chủ yếu là hỗ trợ cho các đối tượng thực sự khó khăn, bị ảnh hưởng bởi Covid-19. Một số ý kiến cũng cho biết, với các lĩnh vực làm ăn tốt, chẳng hạn bất động sản đang lãi lớn, thì sẽ không giảm lãi suất. Và rằng, việc giảm lãi suất ảnh hưởng lớn đến kế hoạch lợi nhuận của ngân hàng nên sẽ phải xin ý kiến cổ đông.

Tại cuộc họp, các ngân hàng đã thống nhất, việc giảm lãi suất sẽ hướng đến các đối tượng bị ảnh hưởng bởi dịch Covid-19. Tùy theo đối tượng bị ảnh hưởng, các ngân hàng sẽ có mức giảm lãi suất phù hợp. Thời gian giảm lãi suất sẽ thực hiện sớm trong tháng 7 cho đến hết năm 2021. Bên cạnh đó, ông Nguyễn Quốc Hùng Tổng Thư ký Hiệp hội Ngân hàng Việt Nam cũng lưu ý, hỗ trợ doanh nghiệp, hỗ trợ nền kinh tế vượt qua khó khăn nhưng các ngân hàng vẫn phải đảm bảo an toàn hệ thống một cách cao nhất. Bởi lẽ, các tác động tiêu cực từ đại dịch đến ngành Ngân hàng sẽ có độ trễ rất lớn. “Hiện tại ngành Ngân hàng chia sẻ khó khăn với doanh nghiệp nhưng trong tương lai khi nợ xấu do đại dịch Covid-19 gây ra, ai sẽ chia sẻ với ngành Ngân hàng. Do vậy, hỗ trợ phải trên tinh thần đảm bảo an toàn hệ thống”, ông Nguyễn Quốc Hùng nhấn mạnh.

Đối với việc áp dụng room tín dụng, Tổng Thư ký Hiệp hội Ngân hàng cũng kiến nghị, Ngân hàng Nhà nước xem xét cách giao chỉ tiêu tín dụng hàng năm. Đặc biệt, với các ngân hàng đã áp dụng tốt Basel II và Basel III nên được tạo thuận lợi khi cấp room tín dụng. Bên cạnh đó, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam cũng nhấn mạnh sẽ tiếp tục đồng hành với các tổ chức hội viên trong việc tháo gỡ khó khăn, vướng mắc trong hoạt động ngân hàng, đặc biệt liên quan đến góp ý về các văn bản pháp luật có liên quan. Để từ đó, các chính sách khi được ban hành sẽ hài hòa lợi ích các tổ chức tín dụng và Nhà nước, đảm bảo an toàn hệ thống.

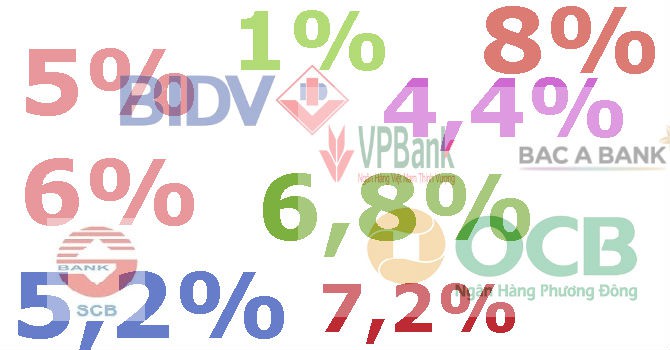

Thời điểm đầu dịch năm 2020, lãi suất huy động của các ngân hàng đều giảm mạnh trong khi lãi cho vay giảm chưa nhiều, chủ yếu duy trì ở mức 10-11%. Điều này giúp cho NIM của các ngân hàng trong thời kì đó tăng lên, thể hiện qua việc lợi nhuận nhóm ngân hàng tăng trưởng mạnh 2020, cũng như trong báo cáo tài chính bán niên 2021 đã và đang công bố. Còn hiện tại, trong tình hình tín dụng khởi sắc khi tăng 5,1% tính đến 15/6/2021 và có khoảng 10 ngân hàng thương mại đã xin được nới “room tín dụng”. Trong khi đó, lãi suất liên ngân hàng đã tăng lên ngưỡng 1,3-1,5%/năm, so với mức 0,5% của năm 2020 thể hiện rằng nguồn cung cho vay không còn dồi dào như trước.

Việc giảm lãi suất huy động rất khó xảy ra. Trong hoàn cảnh này, nếu các ngân hàng giảm lãi suất cho vay, biên lợi nhuận thời gian tới sẽ giảm và làm suy giảm đà tăng trưởng lợi nhuận đã được thiết lập.

Tĩnh Kiên